Investieren in Dividenden-Aristokraten

Dividenden-Aktien gehören zu den populärsten Aktienklassen überhaupt. Oft wird dieser Begriff unscharf für Aktien mit relativ hohen Dividendenrenditen bei möglichst kontinuierlicher, möglichst steigender Dividendenzahlung verwendet. Unter Dividenden-Aristokraten verstehen wir dagegen Anteilsscheine von Unternehmen, die einen lückenlosen track record stetig steigender Dividenden über mindestens die letzten 25 Jahre ausweisen können (ab 50 Jahren reden wir dann vom 'Dividenden-König').

Worauf man beim Anlegen in Dividenden-Aristokraten-Aktien, Dividenden-Aktien im Allgemeinen und in Dividenden-ETFs und -Fonds achten sollte, erfährst du weiter unten im Abschnitt "Chancen und Risiken von Dividenden-Aristokraten".

Marktentwicklung der letzten fünf Jahre

Marktübersicht aktuell

Top-News und Analysen

Aktuelle Chartanalyse zur BASF-Aktie:

Top Dividenden-Aristokraten Aktien

| Name | ||||

|---|---|---|---|---|

USA | 1,27 % | 453,15 Mrd. | 562,93 Mrd. | |

USA | 3,17 % | 449,93 Mrd. | 302,40 Mrd. | |

USA | 2,36 % | 358,55 Mrd. | 75,18 Mrd. | |

USA | 3,24 % | 330,67 Mrd. | 77,16 Mrd. | |

USA | 4,00 % | 286,89 Mrd. | 178,71 Mrd. |

Die größten Dividenden ETFs

| Name | ||||

|---|---|---|---|---|

| Werbung von J.P. Morgan Asset Management | ||||

Ausschüttend | 68,99 Mio. | 0,35 % | – | |

Ausschüttend | 4,64 Mrd. | 0,29 % | 44,60 % | |

Thesaurierend | 4,64 Mrd. | 0,29 % | – | |

Ausschüttend | 2,28 Mrd. | 0,46 % | 28,03 % | |

Ausschüttend | 1,46 Mrd. | 0,38 % | 69,47 % | |

Thesaurierend | 1,46 Mrd. | 0,38 % | 69,48 % | |

Die größten Dividenden Fonds

| Name | ||||

|---|---|---|---|---|

Ausschüttend | 20,06 Mrd. | 1,45 % | 27,86 % | |

Ausschüttend | 11,35 Mrd. | 1,89 % | 43,15 % | |

Ausschüttend | 5,10 Mrd. | 1,81 % | 61,98 % | |

Ausschüttend | 5,10 Mrd. | 1,81 % | 61,98 % | |

Ausschüttend | 3,75 Mrd. | 1,69 % | 19,60 % |

News-Ticker

Chancen und Risiken von Dividenden-Aristokraten

Unternehmen mit Dividenden Aristokraten-Aktien haben typischerweise eine Historie stabiler Profite, guter finanzieller Gesundheit und verlässlicher Cash flows. Ihre Widerstandsfähigkeit haben sie über mehrere Marktzyklen hinweg demonstriert. Oft werden lange Serien steigender Dividenden als Zeichen eines 'Burggrabens' der Unternehmen gesehen – Wettbewerbsvorteile wie besonders starke Marken, economies of scale, Netzwerkeffekte oder regulatorische Marktbeschränkungen, die langfristig hohe Margen und eben auch 'aristokratische' Ausschüttungen ermöglichen.

Investoren schätzen an Dividenden-Aristokraten das verlässliche passive Einkommen. Außerdem sorgt das Dividendenwachstum dafür, dass die Dividendenrendite bezogen auf das initiale Investment, 'yield on cost', immer weiter steigt - und mit ihr das Dividenden-Einkommen. Und schließlich kommt der Dividenden-Adel oft aus defensiven Sektoren (Basiskonsumgüter, Gesundheit, Versorger etc.), wodurch das Portfolio in Phasen von Marktturbulenzen stabilisiert wird.

Beim Vergleich der Gesamtrendite (Kursgewinne + Dividenden) über die letzten 10 Jahre musste sich der bekannteste Dividenden-Aristokraten-Index, der S&P 500 Dividend Aristocrats, zwar dem S&P 500 knapp geschlagen geben, allerdings schaffte er seine Rendite mit geringer Volatilität und ruhigerem Schlaf seiner Anleger.

Fasst man den Begriff Dividenden-Aktien noch weiter und betrachtet etwa den DivDax, d.h. die 15 Dax-Aktien mit der höchsten Dividenden-Rendite, gegen den Dax, stand über denselben Zeitraum sogar eine deutliche Outperformance zu Buche.

Wer mit einer Dividenden-Strategie in Dividenden-Aktien, Dividenden-Fonds oder Dividenden-ETFs investieren möchte, sollte die folgenden Punkte berücksichtigen:

Tragfähigkeit der Dividendenzahlung

Börsenanfänger machen häufig den Fehler, dass sie sich bei der Auswahl von Dividenden-Aktien allein auf die aktuelle Dividendenrendite konzentrieren.

Unter der Dividendenrendite versteht man den Prozentanteil am Aktienkurs, den die nächste Dividendenzahlung erwartungsgemäßg ausmachen wird. Berechnet wird die Dividenderendite, indem man die (meist von professionellen Analysten) geschätzte Dividende pro Aktie für das laufende Geschäftsjahr durch den aktuellen Aktienkurs teilt. Wichtig: Die vom Markt erwarteten künftigen Dividenden sind abgezinst im aktuellen Aktienkurs immer schon enthalten, sie sind kein geschenktes Geld. Ihr findet diese Kennzahl ganz oben auf unseren Aktien-Snapshots.

Wenn Anleger sich auf die Jagd nach möglichst hohen Dividenden begeben (dividend yield chasing) vernachlässigen sie oft, dass es für die Gesamtrendite eines Investments nicht nur auf die kurzfristige, sondern auf die langfristige Verzinsung des eingesetzten Kapitals ankommmt - und nicht nur auf die Dividende, sondern auf die Summe aus Dividenden und Kursgewinn. Anleger sollten darum immer Nachhaltigkeit und Wachstumspotential der Dividende und des Unternehmens als Ganzes analysieren.

Außergewöhnlich hohe Dividendenrenditen können ein Warnhinweis auf Probleme des Unternehmens sein, besonders, wenn sie das Ergebnis fallender Aktienkurse sind. Die Nachhaltigkeit der Dividendenzahlungen steht dann Frage.

Ein wichtiger Anhaltspunkt für die Dividenden-Tragfähigkeit eines Unternehmens ist die Ausschüttungsquote, d.h. der prozentuale Anteil der (annualisierten) Dividende am Gewinn (Jahresüberschuss). Hohe Ausschüttungsquoten sind für Unternehmen möglicherweise nicht gesund durchzuhalten.

Eine konservative Faustformel zur Ausschüttungsquote empfiehlt, Unternehmen, die mehr als zwei Drittel (67 Prozent) ihres Gewinns ausschütten, zu meiden. In jedem Fall problematisch wird es, wenn Unternehmen Ausschüttungsquoten größer als 100 Prozent haben, also mehr ausschütten als sie verdienen.

Analysten ziehen häufig eine Variation der Ausschüttungsquote zur Beurteilung der Dividenden-Nachhaltigkeit heran, nämlich das Cash Dividend Payout Ratio. Dieses setzt die Dividende zum freien Cashflow (FCF) ins Verhältnis. Da Dividenden direkt aus dem Cashflow gezahlt werden, bevorzugen viele Analysten den FCF als Basis der Ausschüttungsquotenberechnung gegenüber dem Jahresüberschuss, der mit seinen nicht-zahlungswirksamen Positionen (Abschreibungen, Rückstellungen, usw.) in diesem Zusammenhang irreführend sein.

Selbst für die Unternehmen mit den längsten Historien gesunder Ausschüttungsquoten und stabiler und wachsender Dividendenzahlungen gilt: "Past performance is not indicative of future results". Firmenspezifische und Marktfaktoren können auch bei Dividenden-Aristokraten zu Dividendenkürzungen führen. Es gilt wie immer die due diligence Maxime.

Payout Ratios sind nur eines von vielen KPIs bei der Bewertung von Dividenden-Aktien. Eine fundamentale Analyse der finanziellen Gesundheit, Profitabilität und Wachstumsaussichten eines Unternehmens, sowie der Bewertung beim aktuellen Börsenkurs (Kurs-Gewinn-Verhältnis, Kurs-Cashflow-Verhältnis, Kurs-Umsatzverältnis, Kurs-Buchwert-Verhältnis etc.) ersparen sie nicht.

Opportunitätskosten

Wie bei jeder Handlung enstehen auch beim Kauf von Dividenden-Aktien Kosten in Form der aufgegebenen alternativen Handlungsmöglichkeiten. Investoren sollten ihre Investment-Entscheidung für Dividenden-Aktien nicht nur von der Rendite eines Investments für sich genommen abhängig machen, sondern immer auch die Renditen dadurch entgangener Investments berücksichtigen.

Wachstumspotential — So angenehm das stabile Einkommen der oft reiferen Dividenden-Aristokraten sein mag - Anleger, die auf besonders hohe Gesamtrenditen abzielen, sind mit Wachstumswerten etwa der Techbranche eventuell besser bedient. Wenn Unternehmen hohe Dividenden ausschütten, verbleibt weniger Geld zur Eigenfinanzierung von Investitionen, zum Beispiel in Forschung und Entwicklung. Auch für Akquisitionen steht weniger Kapital zur Verfügung. Wie auch bei Aktienrückkäufen fragen Kritiker, ob die Wachstumsperspektive fehlt.

Risikofreie Zinsen — Je höher die Zinsen auf Staatsanleihen steigen, desto unattraktiver werden (für sich genommen) die mit fundamental höherem Risiko behafteten Dividenden.

Steuern — Dividenden unterliegen wie Kursgewinne im Allgemeinen der Abgeltungssteuer, hinzu kommen ggf. Quellensteuern. Durch den sofortigen Steuerabschlag 'arbeitet' etwa bei einem Reinvestment in dieselbe Aktie weniger Geld, als es der Fall gewesen wäre, wenn das Unternehmen die Gewinne einbehalten oder für Aktienrückkäufe eingesetzt hätte (idealiter ausgedrückt in einem entsprechend höheren Börsenkurs).

Biases

Auch und gerade wenn es um Dividenden geht, verhalten sich etliche Anleger irrational. Kognitive Verzerrungen oder Biases führen dazu, dass wir Dividenden-Aktien um der Dividenden selbst willen bevorzugen, selbst wenn aus den bloßen Dividendenzahlungen kein objektiver Renditevorteil entsteht oder, etwa aus steuerlichen Gründen, sogar ein Nachteil. Das Wissen um diese Verzerrungen bietet zumindest die Chance, bessere Anlage-Entscheidungen zu treffen. Verhaltensökonomen (bahnbrechend: Shefrin und Statman, 1984) verweisen im Zusammenhang mit Dividenden vor allem auf die folgenden Biases:

Mental Accounting Bias — manche Investoren trennen in ihrer 'mentalen Buchführung' Dividenden von Kursgewinnen und sehen sie irrtümlich als unabhäginge Renditequellen. Sie präferieren die Teil-Gewinne aus Dividenden und Kurszuwachs gegenüber einem ausschließlichen Kurszuwachs in Höhe der Summe dieser Gewinne. Zum Beispiel würden sie einen größeren Nutzen aus einer Dividende von 2 Euro und einem Kursgewinn von 8 Euro für eine Aktie ziehen, als wenn diese Aktie keine Dividende ausschüttete und ihr Kurs um 10 Euro stiege. Dividenden werden gegenüber Kursgewinnen als zusätzliches (und "echtes") Geld vorgezogen und weil durch sie das angelegte Kapital scheinbar unberührt bleibt. Dividenden werden als quasi geschenkter Gewinn empfunden (free-dividends fallacy). In Wirklichkeit reduzieren sie das Unternehmensvermögen um genau ihren Euro-Betrag und sind (ceteris paribus) für rationale Anleger neutral bzw. irrelevant (Irrelevanztheorem der Dividendenpolitik nach Miller/Modigliani).

Selbst-Kontrolle — manche Investoren präferieren Dividendenzahlungen von Unternehmen gegenüber selbst ausgezahlten 'Dividenden' durch Aktienverkäufe, weil sie dadurch davor bewahrt werden, der Verlockung übermäßigen Konsums zu erliegen und zu viel Kapital zu veräußern - was sie beides später bedauern würden.

Regret avoidance — Anleger bedauern adverse Entwicklungen stärker, wenn sie durch eine aktive Handlung herbeigeführt wurden, als wenn das durch eine Unterlassung geschah. Für viele Investoren macht es einen Unterschied, ob sie zum Beispiel ein Smartphone für 1000 Euro aus einer Dividende oder aus einem Aktienverkauf (Selbst-Dividende) finanziert haben, wenn die Aktie danach erheblich steigt. Für die meisten ist das Bedauern im ersten Fall (Unterlassung der Reinvestition) kleiner als im zweiten (aktive Entscheidung zum Verkauf), obwohl die ökonomische Situation in beiden Fällen gleich ist. Bei fallenden Aktienkursen ist ein Anleger mit einer nicht-ausschüttenden Aktie gezwungen, sich mit seinem Fehler (dem Kursverlust) auseinanderzusetzen, wenn er durch einen Aktienverkauf Barmittel beschaffen muss. Anleger mit Dividenden-Titeln kommen dagegen ohne Aktienverkauf aus - ihr Bedauern ist geringer.

Dividenden-Aktien in Zahlen

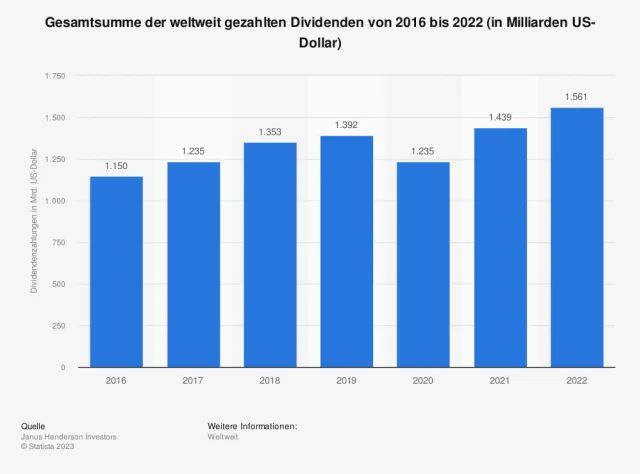

Diese Grafik zeigt die Entwicklung der Gesamtsumme der gezahlten Dividenden weltweit über den Zeitraum von 2016 bis 2022. Im letzten betrachteten Jahr beliefen sich die weltweiten Dividendenzahlungen auf rund 1.561 Milliarden US-Dollar.

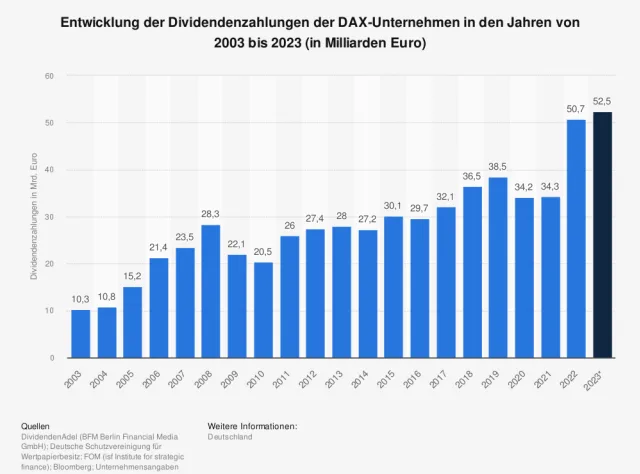

Die 40 DAX-Unternehmen werden im Jahr 2023 Prognosen zufolge Dividenden in Summe von rund 52,5 Milliarden Euro ausschütten - und damit eine neue Bestmarke setzen. Dies entspricht einem Anstieg um rund 3,5 Prozent gegenüber dem Vorjahr.

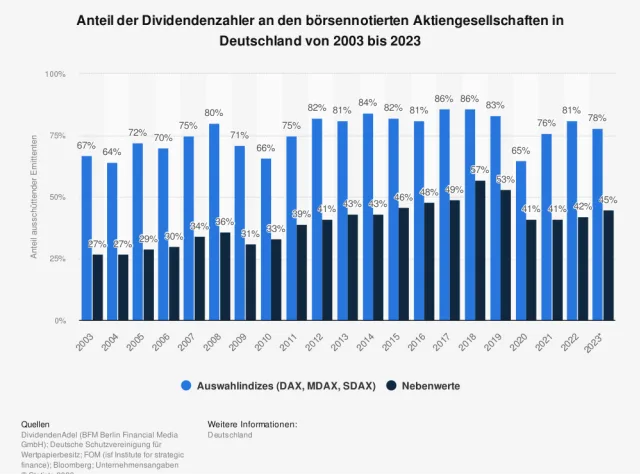

Im Jahr 2023 zahlen etwa 78 Prozent der in den Auswahlindizes (DAX, MDAX und SDAX) enthaltenen Unternehmen eine Dividende aus.