Jetzt bieten Anleihen doppelte Chancen – mit diesem ETF sind Sie dabei

Ein Investment in Anleihen … ist das denn nicht langweilig? Blockiert man damit nicht Kapital, das woanders mehr bringen würde? Ja, es gibt Phasen, in denen das zutrifft. Aber die aktuelle Phase ist anders. Wer jetzt in Anleihen investiert und ein solches Investment mit einem ETF auf ein solides Fundament stellt, dürfte sich bald wundern, was mit Bonds so alles möglich ist!

Die Zeit der Negativ-Renditen ist vorbei

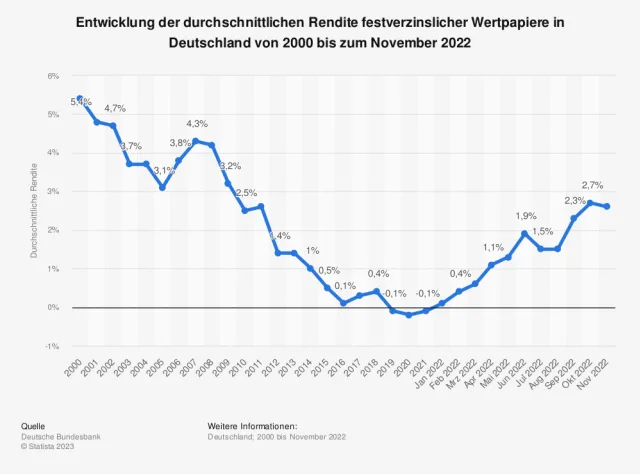

Was man in Bezug auf ein Gold-Investment immer wieder zu hören bekommt, galt jahrelang auch für Anleihen. Denn nicht nur Gold brachte keine Zinsen, Anleihen auch nicht. Aber jetzt sieht das anders aus. Die Renditen der Anleihen sind nicht mehr negativ, im Gegenteil: Derzeit bekommen Sie für Anleihen so viel Zinsen wie seit über zehn Jahren nicht mehr. Und wer einwendet, dass man mit den derzeitigen Anleiherenditen trotzdem immer noch unter der Inflationsrate liegt, übersieht etwas Entscheidendes:

Die Inflation wird verschwinden, die hohen Zinsen werden bleiben

Die hohen Inflationsraten von heute sind nicht vor Dauer. Aber die Zinsrendite, die man sich heute beim Kauf einer Anleihe (engl.: Bond) sichert, die behält man bis zum Ende der Laufzeit dieser Anleihe! Was bedeutet:

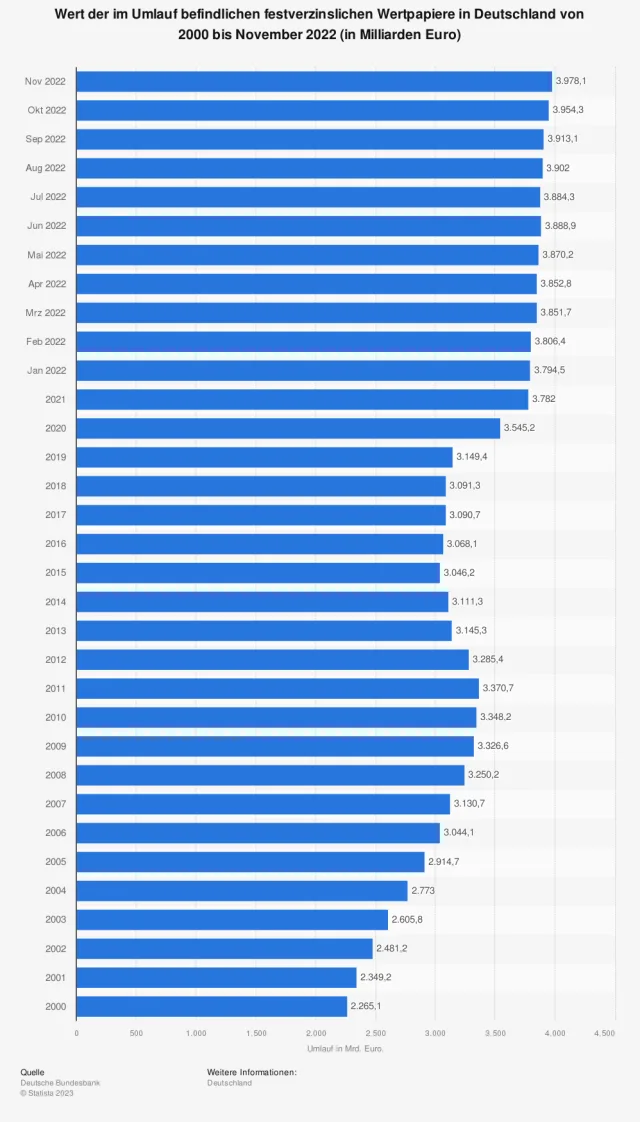

Wenn man sich heute auf Jahre hinaus eine Zinsrendite von 2,5 oder 3,0 Prozent sichert, wird das in einigen Jahren deutlich über der Teuerungsrate liegen. Und während die Inflationsrate langsam zurückgeht, steigen die Zinsen derzeit sogar noch. Denn zum einen ist die Phase der Leitzinserhöhungen noch nicht vorbei. Zum anderen steigt in einem schwierigen wirtschaftlichen Umfeld der Kapitalbedarf des Staates ebenso wie der der Unternehmen, wie die folgende Grafik deutlich macht. Und je mehr Anleihen begeben werden, desto höher wird deren Verzinsung, denn nur, wer lukrative Zinsen bietet, wird von den Anlegern auch wahrgenommen.

In einem solchen Umfeld sind Anleihen nicht „langweilig“, sondern im Gegenteil immens spannend und gewinnträchtig. Denn es geht ja nicht nur um den Zins. Der Anleihemarkt bietet jetzt doppelte Chancen, weil jetzt auch Kursgewinne möglich sind – und die können erheblich sein!

Jetzt beginnt die Phase, in denen Anleihen sogar die Aktien schlagen können!

Vielen ist nicht bewusst, dass Bonds wie Aktien an der Börse gehandelt werden und die Kurse sich in bestimmten Phasen ganz erheblich bewegen. Der Grund dafür ist, dass Anleihen eine feste Verzinsung aufweisen. Wenn sich die allgemeine Verzinsung am Kapitalmarkt verändert, passen sich die bereits vorhandenen und am Markt gehandelten Anleihen diesem Zinsniveau an. Da aber der Zinskupon unveränderlich ist, kann das nur über den Kurs geschehen. Wobei gilt: Wenn die Zinsen am Kapitalmarkt steigen, fallen die Kurse der umlaufenden Anleihen. Gehen die Zinsen am Kapitalmarkt zurück, steigen sie. Und das heißt:

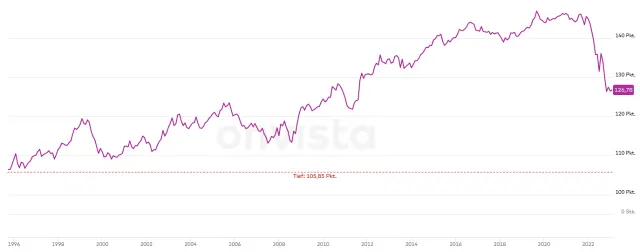

Jetzt nähern wir uns der Phase, in der nicht nur die Zinsrenditen der Anleihen lukrativ sind, sondern auch Kursgewinne greifbar werden. Denn wenn die Inflation im Griff ist, wird die europäische Zentralbank (EZB) ihre Leitzinsen wieder senken. Das wird sicherlich nicht bis Null gehen. Aber selbst, wenn die EZB vom Höchstpunkt des Leitzinses anderthalb oder zwei Prozent senkt, würde sich das in den Kursen von Anleihen, die man bereits im Depot hat, massiv positiv auswirken. Sehen Sie sich dazu den REX Kursindex an, den deutschen Rentenindex, der die durchschnittliche Kursveränderung deutscher Staatsanleihen mit Laufzeiten von einem bis zehn Jahren abbildet (hier sehen wir die reine Kursveränderung ohne Berücksichtigung der Zinsausschüttungen):

Hier sehen Sie, wie immens die Kursgewinne in den Jahren ab 1995 ausfielen. Das war der Effekt der immer weiter sinkenden Zinsen. 2022 brachen diese Kurse dann ein, weil die EZB die Leitzinsen schnell und weit anhob und sich die umlaufenden Anleihen durch fallende Kurse an die höheren Zinsen anpassten. Doch dieser Kurseinbruch ist mit Blick auf die über kurz oder lang anstehenden Zinssenkungen eine Chance! Die Kurse werden dadurch wieder steigen … und die Grafik zeigt, dass da so hohe Kursgewinne möglich wären, dass man sogar den Aktienmarkt schlagen könnte.

Die EZB dürfte die Zinsen zwar vorerst noch weiter anheben. Aber bereits jetzt damit zu beginnen, am Bondmarkt, einen Fuß in die Tür zu stellen, ist unbedingt zu überlegen, denn der Markt nimmt Zinswenden in beide Richtungen oft vorweg.

Der iShares Core Euro Corporate Bond ETF: Ein Bond-Investment mit breitem Fundament

Aber wie lässt sich das am besten bewerkstelligen? Anleihen gibt es zu Tausenden. Welche Laufzeiten sollte man wählen? Welchen Emittenten kann man vertrauen? Hierfür bietet der iShares Core Euro Corporate Bond ETF eine hervorragende Lösung:

Dieser ETF investiert in auf Euro lautende Anleihen, die von europäischen Unternehmen herausgegeben werden. Der Vorteil: Die Verzinsung von Unternehmensanleihen ist in der Regel ein wenig höher als die von Staatsanleihen. Dabei konzentriert sich der iShares Core Euro Corporate Bond ETF auf Anleihen von Unternehmen mit hoher Bonität. Der Schwerpunkt bei den Emittenten der derzeit über 3.500 verschiedenen im ETF vereinten Anleihe-Positionen mit einer durchschnittlichen Restlaufzeit von fünf Jahren liegt mit über 30 Prozent bei europäischen Banken. So finden sich unter den größten Positionen Anleihen der Bank BNP Paribas oder der Deutschen Bank, aber auch Volkswagen oder der französische Telekommunikationsriese Orange sind bei den Top Ten der Anleihe-Positionen dabei.

iShares Core Euro Corporate Bond UCITS ETF

| Vergleichsindex | Bloomberg Euro Corporate Bond Index |

|---|---|

| WKN | A0RGEP |

| ISIN | IE00B3F81R35 |

| Typ | Exchange Traded Funds (ETF) |

| Emittent & Management | BlackRock Asset Management Ireland Limited |

| Laufzeit | open end |

| Gesamtkostenquote (TER) | 0,20 % p.a. |

| ETF-Volumen per 21.02.2023 | 9,66 Milliarden Euro |

| Behandlung der Zinserträge | halbjährliche Ausschüttung |

| Basiswährung | Euro |

| An deutschen Börsen handelbar | ja |

Mit diesem ETF haben Sie immer die Wahl: Zinsen vereinnahmen oder Kursgewinne kassieren

Der entscheidende Vorteil eines ETFs ist: Hier haben Sie aufgrund der immensen Kapitalmenge, mit der dort investiert wird, eine breite Streuung der Chancen und Risiken, wie Sie dies selbst nicht bewerkstelligen könnten. Der iShares Core Euro Corporate Bond ETF bildet die ganze Fülle und Vielfalt der europäischen Unternehmensanleihen ab. Ohne Währungsrisiko, weil hier nur in Bonds investiert wird, die auf Euro lauten. Ohne hohe Kosten, denn gerade die Größe des ETF ermöglicht es, die Kosten mit jährlich 0,2 Prozent außerordentlich niedrig zu halten. Aber mit der Chance, jederzeit ein- und auszusteigen, was bedeutet:

Sie haben immer die Wahl, in Phasen stark fallender Zinsen und somit stark steigender Anleihekurse auch mal Kursgewinne mitzunehmen … oder aber mittel- und langfristig dabei zu bleiben und über Jahre hinweg von den derzeit wieder höheren Zinsen zu profitieren! Sie sehen: Von „langweilig“ kann in dieser Phase der Börse in Sachen Anleihen keine Rede sein!

Disclaimer: Die Investment-Idee ist ein Service der onvista media GmbH in Kooperation mit dem Dienstleister Badischer Börsendienst Ronald Gehrt. Für die Produktauswahl und den Inhalt des Artikels ist allein der genannte Dienstleister verantwortlich. Der Dienstleister versichert, dass Analysen unter Beachtung journalistischer Sorgfaltspflichten, insbesondere der Pflicht zur wahrheitsgemäßen Berichterstattung sowie der erforderlichen Sachkenntnis, Sorgfalt und Gewissenhaftigkeit abgefasst werden. Wir weisen Sie darauf hin, dass die onvista media GmbH aktuell oder in den letzten zwölf Monaten eine entgeltliche Werbungskooperation mit angezeigten Emittenten eingegangen ist. Weiterhin empfehlen wir Interessenten vor einem möglichen Investment in die in diesem Artikel genannten Finanzinstrumente den jeweils relevanten und rechtlich ausschließlich maßgeblichen Wertpapierprospekt (Basisprospekt, die dazugehörigen Endgültigen Bedingungen sowie etwaige Nachträge dazu) auf der Seite des jeweiligen Emittenten oder Ihrer depotführenden Stelle oder Handelspartner zu lesen, um sich möglichst umfassend zu informieren. Insbesondere gilt dies für die Risiken eines möglichen Investments in die genannten Wertpapiere. Die Darstellung und der Service sind eine Werbemitteilung und erfüllen nicht die Voraussetzungen an einen unabhängigen Research bzw. eine Anlageempfehlung.