Was sind Devisen?

Alles, was Sie über Zahlungsmittel, Währungen, Wechselkurse, Devisenhandel und Devisengeschäfte wissen müssen.

Devisen - gut zu wissen

- Der Handel mit Devisen ist mit einem täglichen Volumen von mehr als 6 Billionen US-Dollar der größte Markt der Welt.

- Es gibt gute Gründe, sein Geld in fremder Währung anzulegen. Eine bessere Verzinsung sowie die Chance auf Wechselkursgewinne zählen beispielsweise dazu.

- Devisengeschäfte in Form von gehebelten Investments auf die Entwicklung eines Währungspaares sind vor allem für Trader interessant.

- Der Devisenhandel birgt gewisse Risiken, denn Wechselkurse unterliegen zahlreichen Einflussfaktoren.

Ausführliche Informationen zum Thema finden Sie weiter unten.

Im Überblick:

1. Was sind Devisen - leicht erklärt

Definition Devisen: Eine Einführung in 7 Abschnitten.

Abschnitt 1: Was sind Devisen?

Mit dem Begriff Devisen sind Zahlungsmittel in fremder Währung wie dem US-Dollar, dem Britischen Pfund oder dem Schweizer Franken (CHF) gemeint. Benötigt werden solche ausländischen Zahlungsmittel zum Beispiel für die Urlaubsreise. Das kann in Form von Bargeld sein, also Münzen oder Scheine. Beim Großteil der Devisen handelt es sich jedoch um keine Zahlungsmittel in Form von Bargeld, sondern um Guthaben in ausländischer Währung.

Unter Devisen versteht man Zahlungsmittel in fremder Währung in Form von Bargeld oder Forderungen in z.B. US-Dollar.

Dazu einige Beispiele: Um Devisen handelt es sich, …

…wenn ein Deutscher auf einem Konto bei einer Schweizer Bank die Summe von 1.000 Schweizer Franken angelegt hat;

…wenn ein Deutscher eine norwegische Staatsanleihe im Nennwert von 10.000 Norwegischen Kronen erwirbt;

…wenn ein Deutscher eine auf US-Dollar lautende Aktie, wie zum Beispiel Apple, in seinem Depot verwahrt hat.

Abschnitt 2: Was ist der Wechselkurs?

Der Preis, der für eine ausländische Währung bezahlt werden muss, wird als Wechselkurs bezeichnet. Aktuell bekommt man zum Beispiel für einen Euro rund 1,20 US-Dollar. Die abgekürzte Schreibweise dafür lautet: EUR/USD = 1,20 USD oder 1 EUR = 1,20 USD.

Apropos Schreibweise: Anders als bei Aktien lässt sich jedes Währungspaar auf zwei verschiedene Arten ausdrücken. Die Aussage 1 EUR = 1,20 USD beschreibt genau dasselbe wie 1 USD = 0,833333 EUR. In diesem Fall ist der Dollar die „Basiswährung“ und der Euro die „notierte Währung“. In den Finanzmedien wird der Euro jedoch immer als „Basiswährung“ angegeben. Er steht also an erster Stelle des Währungspaares.

Abschnitt 3: Warum Währungen schwanken können

In flexiblen Wechselkurssystemen, wie sie in den westlichen Industrieländern üblich sind, ist der Wert von Währungen nicht fix gebunden. Er verändert sich im Zeitablauf. Steigt zum Beispiel der Wert eines Euro gegenüber dem US-Dollar von 1,20 auf 1,25 USD spricht man von einer Aufwertung des Euros bzw. einer Abwertung des Dollars.

Steigt die Nachfrage nach dem Euro, wird der Euro gegenüber anderen Währungen aufgewertet. Der Wert des Euros gegenüber anderen Währungen steigt, er wird also teurer.

Oder anders ausgedrückt: Für einen Euro gibt es mehr Dollar. Verliert dagegen der Euro an Wert gegenüber dem Dollar, etwa von 1,20 auf 1,15 USD, ist das eine Abwertung des Euros gegenüber dem Dollar. Für einen Euro gibt es weniger Einheiten der US-Währung.

Abschnitt 4: Was den Wechselkurs bewegt

Bei flexiblen Wechselkursen bestimmt sich der Preis einer Währung grundsätzlich über Angebot und Nachfrage. Bezogen auf den Wechselkurs zwischen Euro und US-Dollar ergibt sich folgender Zusammenhang:

- Je mehr Marktteilnehmer US-Dollar in Euro eintauschen wollen, desto höher ist die Nachfrage nach dem Euro. Der Wert des Euros im Vergleich zum Dollar steigt. Marktteilnehmer können Investoren, Unternehmen oder Notenbanken sein.

- Wollen hingegen viele Marktteilnehmer Euro in US-Dollar tauschen, so fällt der Wert des Euros im Vergleich zum US-Dollar.

Angebot und Nachfrage hängen wiederum von verschiedenen Faktoren ab. Dazu gehören die Zins- und Inflationsentwicklung. Aber auch Ereignisse in der Politik und Wirtschaft sowie die Geldpolitik der Notenbanken zählen zu den Einflussgrößen.

Abschnitt 5: Was ist der Devisenmarkt?

Der Handel mit Devisen findet am Devisenmarkt statt. Alternativ wird er auch als Währungsmarkt oder Foreign Exchange Market, kurz Forex oder FX, bezeichnet. Er ist mit einem Handelsvolumen von täglich rund 6,6 Billionen US-Dollar der liquideste Markt der Welt. Zum Vergleich: An allen Aktienbörsen der Welt wird täglich nur ein Zehntel dieser Summe umgesetzt. Die hohe Liquidität sorgt für höchste Preiseffizienz, geringe Spreads und eine hohe Orderausführungsgeschwindigkeit. Ein Spread ist die Differenz zwischen An- und Verkaufskurs.

Das Handelsvolumen am Devisenmarkt ist zehnmal so groß wie der weltweite Aktienmarkt. Der Devisenmarkt steht nie still, läuft 24/7.

Im Gegensatz zu den Aktienmärkten kennt der Handel mit Währungen auch keine Ruhepause. Durch die Zeitzonen in Asien, Europa und Amerika sind Dollar, Euro, Pfund & Co. rund um die Uhr handelbar. Das geschieht nicht an einer zentralisierten Börse, sondern über den Interbankenmarkt. Das ist ein loser Zusammenschluss der wichtigsten Devisen-Anbieter und -Nachfrager. Dazu gehören Zentralbanken, Investmentbanken, Pensionskassen und Hedgefonds.

Abschnitt 6: Die Schwergewichte unter den Währungen

Am US-Dollar kommt in der Welt der Währungen niemand vorbei. Er ist seit dem 2. Weltkrieg die dominierende Währung am Devisenmarkt. Verantwortlich dafür ist zum einen die große Wirtschaftsmacht der USA. Zum anderen werden die meisten Rohstoffe in US-Dollar gehandelt. Zudem legen zahlreiche Notenbanken ihre Währungsreserven in Dollar an.

Der US-Dollar dominiert als Leitwährung den Devisenmarkt.

Etwa 88 Prozent des gesamten Transaktionsvolumen im Devisenhandel entfällt auf USD-Währungspaare, wobei das Währungspaar EUR/USD das mit Abstand wichtigste ist. Neben dem US-Dollar und dem Euro gibt es weitere bedeutende Währungen. Im Fachjargon hat sich der Ausdruck „Majors“ dafür eingebürgert.

Die Majors unter den Währungen:

| Währung | Abkürzung |

|---|---|

| US-Dollar | USD |

| Euro | EUR |

| Britische Pfund | GBP |

| Schweizer Franken | CHF |

| Japanischer Yen | YEN |

| Australischer Dollar | AUD |

| Kanadischer Dollar | CAD |

Weitere wichtige Währungen:

| Währung | Abkürzung |

|---|---|

| Chinesischer Renminbi (auch als Yuan bezeichnet) | CHY |

| Hong Kong Dollar | HKD |

| Norwegische Krone | NOK |

| Südkoreanischer Won | KRW |

Neben den Majors gibt es allerdings etliche "exotische" Währungen. Hier einige Beispiele:

| Währung | Abkürzung |

|---|---|

| Afghani (Afghanistan) | AFN |

| Bahrain-Dinar | BHD |

| Cedi (Ghana) | GHS |

| CFA-Franc BCEAO | CFA |

| Jamaika-Dollar | JMD |

| Kenia-Schilling | KES |

| Kwanza (Angola) | Kz |

| Rupiah (Indonesien) | IDR |

| Rupie (Indien) | INR |

Der CFA-Franc BCEAO (CFA) ist übrigens die Währung der Westafrikanischen Währungsunion. Dazu zählen die Länder Benin, Burkina-Faso, Elfenbeinküste, Guinea-Bessau, Mali, Niger, Senegal und Togo.

Das Zahlungsmittel für Indien nennt sich Rupie, findet sich in leicht abgewandelter Bezeichnung aber auch in Pakistan, Sri Lanka, Indonesien, Malediven, Mauritius, Nepal und den Seychellen wieder.

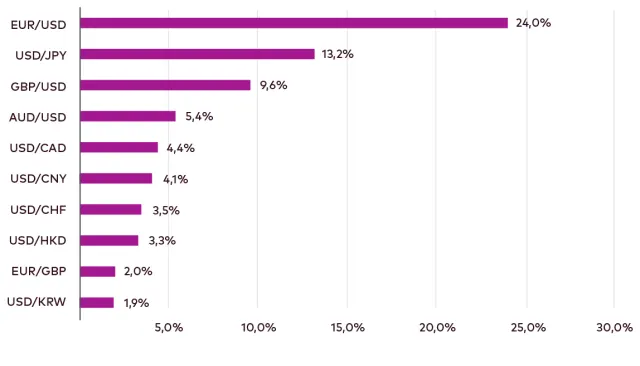

Devisenhandel: Die 10 am meisten gehandelten Währungspaare

Quelle: BIS (Bank of International Settlement), Triennial Survey, 2019

Abschnitt 7: Warum sind Devisen wichtig?

Wer grenzüberschreitenden Handel betreiben will, benötigt zwangsläufig ausländische Währungen bzw. Zahlungsmittel. Je mehr Waren zwischen den Ländern getauscht werden, desto mehr grenzüberschreitende Zahlungen finden statt. Die Globalisierung wäre ohne freien Devisenverkehr nicht möglich gewesen. Zudem entdecken auch immer mehr Investoren Währungen als eigenständige Anlageklasse.

Der globale Handel ist ohne freien Devisenhandel nicht möglich.

Übrigens: Mit entstehen moderner Volkswirtschaften im 19. Jahrhundert legten die meisten Länder den Wert ihrer Währung im Verhältnis zu Gold fest. Der Goldstandard ist längst Geschichte. Genauso wie das Währungssystem von Bretton Woods. Dabei einigten sich nach dem zweiten Weltkrieg zahlreiche Staaten auf ein Weltwährungssystem mit fixen Wechselkursen.

Das Bretton-Woods-System brach 1973 zusammen. Seither sind die wichtigsten Wechselkurse flexibel. Allerdings kommt es vor, dass Notenbanken an den Devisenmärkten intervenieren um ihre Währung in die gewünschte Richtung zu lenken. Andere Länder wiederum koppeln ihre Währung an den Dollar. Zu den prominentesten Beispielen hierfür zählt China.

2. Warum sollte man Geld in Devisen anlegen?

Wer sein Geld in Devisen anlegt, kann damit verschiedene Motive verfolgen. Die einen suchen nach einem Inflationsschutz. Der Schweizer Franken, abgekürzt als CHF, gilt zum Beispiel als eine besonders inflationsgeschützte Währung. Andere Anleger wiederum wollen ihr Depot mit Währungsanlagen diversifizieren. Hintergrund ist, dass Wechselkurse kaum oder gar nicht mit anderen Anlageklassen wie Aktien und Anleihen korrelieren. Das heißt, sie entwickeln sich unabhängig voneinander. Gemäß der modernen Portfoliotheorie lässt sich auf diese Weise das Gesamtrisiko eines Depots reduzieren. Als Diversifikation wird das bezeichnet.

Inflationsschutz, Spekulation und Zinsgewinne sind die wichtigsten Gründe für ein Investment in Devisen.

Die zwei wichtigsten Beweggründe für die Geldanlage in Devisen dürften aber zum einen die Chance auf Währungsgewinne sein. Zum anderen ist die Erzielung von attraktiven Zinsen ein weiteres Motiv. Ein dritter Punkt ist die Spekulation: Denn Währungspaare sind beliebte Basiswerte von Hebelprodukten und CFDs. Trader können auf diese Weise kurzfristig von Wechselkursveränderungen überproportional profitieren.

1. Chance auf Währungsgewinne

Wie in der Einführung bereits erwähnt, schwanken die meisten Währungen im Zeitverlauf. Beispiel EUR/USD: Zwischen dem Euro-Allzeittief im Oktober 2000 bei 0,83 USD und seinem Allzeithoch bei 1,60 USD rund acht Jahre später liegen fast 100 Prozent. In der Regel sind Trends am Währungsmarkt aber eher langfristiger Natur. Das heißt jedoch nicht, dass es bei Devisen nicht auch zu ruckartigen Verwerfungen kommen kann. Ein Beispiel ist der starke Wertverlust des Britischen Pfunds nach dem Pro-Brexit-Entscheid durch die Briten im Jahr 2016.

Wie können Anleger nun von Wechselkursentwicklungen profitieren? Dazu ein einfaches Beispiel: Angenommen, ein Deutscher wechselt heute 1.000 Euro in US-Dollar um. Bei einem Wechselkurs von 1,20 USD erhält er dafür 1.200 Dollar. Nehmen wir weiter an, dass der Euro in einem halben Jahr bei 1,00 USD notiert. Tauscht er seine 1.200 Dollar in Euro zurück, erhält er dafür also 1.200 Euro. Er hätte demnach 200 Euro Gewinn gemacht.

☞ Merke: Die Chance auf Währungsgewinne besteht immer dann, wenn die Heimatwährung gegenüber der ausländischen Währung abwertet, also weniger Wert wird.

Natürlich kann es aber auch in die andere Richtung gehen. Würde der Euro in dem obigen Beispiel gegenüber dem Dollar von 1,20 auf 1,40 USD steigen, bekäme der deutsche Anleger für seine 1.200 Dollar nur noch 857 Euro zurück. Sein Verlust beläuft sich in diesem Szenario auf 143 Euro.

☞ Merke: Bei Währungsanlagen steht der Chance auf Währungsgewinne, das Risiko von Währungsverlusten gegenüber.

2. Erzielung von Zinserträgen

Wer im Euroraum derzeit auf sein Erspartes eine angemessene Verzinsung will, hat ein Problem. Auf Bankguthaben gibt es in der Regel schon lange keine Zinsen mehr. Und wer Bundesanleihen kauft, muss dafür sogar Strafzinsen zahlen. Doch nicht in allen Ländern herrscht Zinsnotstand.

In den USA zum Beispiel gibt es auf 10-jährige Staatsanleihen immerhin 1,50 Prozent. Wer das Geld in mexikanische Staatspapiere steckt, darf sich sogar über knapp 7 Prozent pro Jahr freuen (Stand: Juni 2021). Allerdings hat die Sache einen Haken: Denn die vermeintlich lukrativen Zinserträge können durch eine ungünstige Wechselkursentwicklung aufgefressen werden. Und gerade in Länder, wo die Renditen hoch sind, wie etwa in Mexiko oder Brasilien, besteht dieses Risiko.

Dazu ein Beispiel: Ein deutscher Anleger erwirbt mexikanische Staatsanleihen im Nennwert von 25.000 Mexikanischen Peseten (MXN) zum Kurs von 100 Prozent. Die Verzinsung beträgt 7,00 Prozent pro Jahr und die Restlaufzeit beläuft sich auf ein Jahr. Bei einem EUR/MXN-Wechselkurs von 23,50 MXN werden ihm für sein Investment rund 1.064 Euro von seinem Broker belastet (25.000 / 23,50). In einem Jahr wird die Anleihe zum Nennwert zurückgezahlt. Der Anleger erhält also 25.000 Peseten sowie eine Zinszahlung in Höhe von 1.750 Peseten. Macht zusammen 26.750 Peseten. So weit, so gut.

Nehmen wir aber weiter an, dass der EUR/MXN-Kurs bis zum Laufzeitende der Anleihe gestiegen ist. Sagen wir auf 28,00 MXN. Die Gutschrift auf das Depotkonto des Anlegers beträgt demnach nur 1.029 Euro. Trotz der scheinbar attraktiven Zinsen hat sich sein eingesetztes Kapital infolge der nachteiligen Wechselkursentwicklung nicht vermehrt. In diesem Beispiel hat es sich sogar von 1.064 Euro auf 1.029 Euro verringert.

☞ Merke: Auch für Anlagen in Fremdwährungen gilt das oberste Gesetz der Geldanlage: Höhere Erträge gibt es nur unter der Inkaufnahme von höheren Risiken.

3. Spekulationsmotiv

Mit Währungen spekulieren? Dieses auch als Forex-Trading bezeichnete Investieren ist vor allem bei risikofreudigen Anlegern beliebt. Der Trader erwartet dabei einen bestimmten, meist kurzfristigen Trend bei einem Währungspaar und setzt mit Hebelwirkung auf diese Entwicklung.

Wer mit Aktien oder Währungen spekuliert hat Chancen auf hohe Gewinne - aber auch auf Verluste!

Den Ausgangspunkt bilden dabei bestimmte währungsrelevante Ereignisse wie Notenbank-Sitzungen oder volkswirtschaftliche Zahlen. Aber auch charttechnische Signale können der Auslöser für eine Währungsspekulation sein. Ziel des Forex-Tradings ist es, mit geringem Kapitaleinsatz, also mit Hebelwirkung, an der erwarteten Wechselkursentwicklung teilzunehmen. Die Instrumente für das Trading sind in der Regel Hebelprodukte oder CFDs. Mehr zu den Chancen und Risiken dieser Anlagen im nächsten Kapitel.

3. Wie investiere ich in Devisen?

In Währungen kann auf verschiedene Weise investiert werden. Schauen wir uns die für Privatanleger üblichsten Währungsanlagen einmal näher an.

Fremdwährungskonten

Zahlreiche Banken und Online-Broker bieten ihren Kunden spezielle Konten in fremder Währung an. Es gibt sie in der Regel für alle gängigen Währungen wie dem US-Dollar, dem Britischen Pfund oder den Japanischen Yen. Anleger können auf solchen Konten Guthaben ohne Laufzeitbeschränkung in anderer Währung deponieren und gegebenenfalls von Wechselkursgewinnen profitieren. Die Kontoeröffnung ist wie bei einem klassischen Konto relativ einfach und unkompliziert. Allerdings gibt es einige wichtige Punkte zu beachten:

- Für die Währungsumrechnung ist nicht der Devisenmittelkurs relevant, sondern ein um die Margen abweichender Kurs. Beim Kauf der Fremdwährung werden sie von der Bank vom ermittelten Devisenmittelkurs abgezogen, beim Verkauf auf diesen aufgeschlagen. Angenommen, der Devisenmittelkurs beim US-Dollar liegt bei 1,20 USD und die Marge bei 0,02 USD. Legt ein Deutscher 1.000 Euro in der US-Währung an, beträgt sein Guthaben nicht 1.200 US-Dollar, sondern nur 1.180 US-Dollar. Diese Auf- und Abschläge stellen also einen Kostenfaktor dar.

- Für die Kontoführung können Gebühren anfallen. Einige Online-Banken bieten aber auch kostenlose Fremdwährungskonten an. Ein Vergleich zahlt sich aus.

- Anleger sollten ebenfalls prüfen, ob und in welchem Umfang das Guthaben auf Währungskonten der deutschen Einlagensicherung unterliegt.

In der Vergangenheit gab es auf Fremdwährungskonten Zinsen, die an das allgemeine Zinsniveau im Land der entsprechenden Währung angelehnt waren. Diese Praxis ist jedoch nicht mehr üblich.

Währungsanleihen

Bei Währungsanleihen handelt es sich um von ausländischen Staaten oder Unternehmen ausgegebene Schuldverschreibungen. Im Unterschied zu Fremdwährungskonten können Anleger mit Staats- oder Unternehmensanleihen aus anderen Ländern ein Plus an Zinsen erzielen. Außerdem können die meisten Währungsanleihen jederzeit über eine Börse wie der Börse Frankfurt oder der Börse Stuttgart gehandelt werden. Das gibt es zu beachten:

- Der Kupon – also die Höhe des Zinssatzes – wird in der Fremdwährung bezahlt. Der Gegenwert in Euro schwankt jedoch. Wertet der Euro gegenüber der Fremdwährung auf, führt das zu einer Verminderung des Zinsertrags.

Dazu ein Beispiel: Angenommen, ein deutscher Anleger erhält auf seine US-Staatsanleihen eine Zinsgutschrift in Höhe von 500 US-Dollar. Bei einem EUR/USD-Kurs von 1,20 USD hätte dieser Ertrag einen Gegenwert von 416,67 Euro. Steigt der EUR/USD-Kurs jedoch bis zur Zinszahlung auf 1,25 USD, wäre die Zinsgutschrift von 500 US-Dollar nur noch 400 Euro Wert.

Anleihen von Emittenten aus sogenannten Emerging Markets bieten in der Regel überdurchschnittlich hohe Zinsen. Allerdings spiegeln höhere Zinssätze in der Regel auch höhere wirtschaftliche wie politische Risiken wider.

Wem es zu aufwendig ist, in einzelne Währungsanleihen zu investieren, kann über Exchange Traded Funds (ETFs) an der Wertentwicklung ganzer Anleiheportfolios teilnehmen. Etwa mit ETFs auf US-Staatsanleihen oder Schwellenmarktanleihen.

Währungsspekulation

Es gibt zahlreiche Finanzprodukte, über die sich mit Hebelwirkung auf die Wechselkursentwicklung eines Währungspaares setzen lässt. Dazu zählen zum Beispiel Devisentermingeschäfte und Währungsoptionen.

CFDs und Währungsoptionsscheine sind die bedeutendsten Hebelprodukte.

Allerdings eignen sich diese Instrumente aufgrund der hohen Kapitalanforderungen sowie der Komplexität nicht für den klassischen Privatanleger. Sie werden vor allem von institutionellen Investoren im Rahmen des Portfoliomanagements eingesetzt. Auch international tätige Unternehmen bedienen sich dieser Mittel zur Währungsabsicherung.

Die beiden bedeutendsten Hebelprodukte für Privatanleger und Trader sind Währungsoptionsscheine und CFDs. Dazu gleich mehr. Vorweg aber ein wichtiger Punkt: Der Hebel wirkt auch in die andere Richtung. Die Folge können überproportionale Verluste bis hin zum Totalverlust sein. Währungsspekulationen sind also nur für erfahrene Anleger geeignet, die mit den damit verbundenen Risiken umgehen können.

Währungs-Optionsscheine

Optionsscheine sind Anlagen mit außergewöhnlichem Gewinnpotenzial. Denn diese Produkte bieten Anlegern die Chance, mit vergleichsweise geringem Kapitaleinsatz überproportional an der Wertentwicklung eines Wechselkurses zu partizipieren.

Je nachdem, welche Marktrichtung der Anleger erwartet, gibt es zwei Varianten: Mit einem Call-Optionsschein setzt man auf einen steigenden Wechselkurs der Basiswährung. Ein Put-Optionsschein ist die richtige Wahl, wenn ein fallender Wechselkurs bei der Basiswährung erwartet wird.

Ein Beispiel verdeutlicht die Funktionsweise eines Call-Optionsscheins auf den EUR/USD-Kurs. Angenommen, ein Anleger rechnet mit einem Anstieg des Euro gegenüber dem US-Dollar. Er kauft deshalb 1.000 EUR/USD-Call-Optionsscheine mit folgenden Ausstattungsmerkmalen:

| Basiswert: | EUR / USD |

| Währung Basiswert: | USD |

| aktueller Wechselkurs: | 1,20 USD |

| Basispreis: | 1,18 USD |

| Fälligkeit (Verfall): | in 6 Monaten |

| Bezugsverhältnis (BV): | 100 |

| Kaufpreis pro Call-Optionsschein: | 3 |

| Kapitaleinsatz (3,00 EUR x 1.000 Stück): | 3.000 Euro |

Szenario 1: Basiswert steigt

Die Erwartung geht auf. Der Euro legt gegenüber dem Dollar zu und notiert bei 1,26 USD. Der Call-Optionsschein hätte in diesem Fall einen Rückzahlungswert von 8,00 USD.

Dieser Wert ergibt sich aus der Differenz zwischen Basiswertkurs bei Verfall (1,26 USD) und dem Basispreis (1,18 USD) multipliziert mit dem Bezugsverhältnis. Umgerechnet in Euro entspricht das 6,35 Euro. Dazu wird der Wert des Calls in USD durch den EUR/USD-Kurs bei Verfall dividiert.

Bei einem Kaufpreis von 3 Euro hätte der Anleger also pro Call-Optionsschein einen Gewinn von 3,35 Euro beziehungsweise 112 Prozent erzielt. Hier zeigt sich die Hebelwirkung. Der Call-Optionsschein hat in diesem Beispiel mehr als zehnmal stärker zugelegt als der Wechselkurs selbst.

| Wechselkurs EUR/USD: | 1,26 USD |

| +/- EUR/USD: | + 0,06 USD |

| +/- EUR/USD in %: | + 5 % |

| Wert eines Call-Optionsscheins in USD (Kurs Basiswert - Basispreis) x BV: | 8,00 USD = (1,26 USD - 1,18 USD) x 100 |

| Wert eines Call-Optionsscheins in EUR (Call in USD / EUR/USD): | 6,35 EUR = (8,00 USD / 1,26 USD) |

| +/- Call-Optionsschein in EUR (Kaufpreis 3,00 EUR): | + 3,35 EUR (6,35 EUR - 3,00 EUR) |

| +/- Call-Optionsschein in EUR in %: | + 112 % (3,35 EUR / 3 EUR x 100) |

| Endkapital: | 6.350 EUR |

Szenario 2: Basiswert unverändert

In diesem Szenario steht der EUR/USD-Kurs bei Fälligkeit unverändert bei 1,20 Euro. Der Call-Optionsschein ist am Laufzeitende nur noch 2 Dollar bzw. 1,67 Euro wert. Für den Anleger würde das bei einem Kaufpreis von 3,00 Euro pro Schein also einen entsprechenden Verlust von 1,33 Euro beziehungsweise 44 Prozent pro Call-Optionsschein bedeuten.

| Wechselkurs EUR/USD: | 1,20 USD |

| +/- EUR/USD: | +/- 0 USD |

| +/- EUR/USD in %: | +/- 0 USD |

| Wert eines Call-Optionsscheins in USD (Kurs Basiswert - Basispreis) x BV: | 2,00 USD (1,20 USD - 1,18 USD) x 100 |

| Wert eines Call-Optionsscheins in EUR (Call in USD / EUR/USD): | 1,67 EUR (2,00 USD / 1,20 USD) |

| +/- Call-Optionsschein in EUR (Kaufpreis 3,00 EUR): | - 1,33 EUR (1,67 EUR - 3,00 EUR) |

| +/- Call-Optionsschein in EUR in %: | - 44 % (1,33 EUR / 3,00 EUR x 100) |

| Endkapital: | 1.670 EUR |

Szenario 3: Basiswert sinkt

Bei einem fallenden Basiswert verliert der Call-Optionsschein überproportional. In dem Beispiel ist der EUR/USD-Kurs zwar nur um 10 Prozent auf 1,14 USD gesunken. Für den Käufer des Call-Optionsscheins ist jedoch der Worst Case eingetreten. Denn liegt der Wechselkurs bei Fälligkeit auf oder unter dem Basispreis von 1,18 USD, dann verfügt der Call-Optionsschein über keinen inneren Wert. Ergo verfällt der Optionsschein bei Fälligkeit wertlos.

| Wechselkurs EUR/USD: | 1,14 USD |

| +/- EUR/USD: | - 0,06 USD |

| +/- EUR/USD in %: | - 5 % |

| Wert eines Call-Optionsscheins in USD (Kurs Basiswert - Basispreis) x BV: | 0 USD (kein innerer Wert) |

| Wert eines Call-Optionsscheins in EUR (Call in USD / EUR/USD): | 0 EUR (kein innerer Wert) |

| +/- Call-Optionsschein in EUR (Kaufpreis 3,00 EUR): | -3 EUR (0 EUR - 3 EUR) |

| +/- Call-Optionsschein in EUR in %: | - 100 % (- 3,00 EUR / 3,00 EUR x 100) |

| Endkapital: | 0 EUR |

Ausführliche Informationen finden Sie in unserem Ratgeber zu Optionsscheine.

CFDs

Devisenpaare können auch in Form von CFDs gehandelt werden. CFD steht für Contract of Difference, auf deutsch Differenzkontrakt. Der Handel läuft über CFD- oder Forex-Broker. Der Hebel kommt dadurch zustande, dass Anleger nur einen Bruchteil des gehandelten Währungspaars als Sicherheitsleistung, der Margin, beim CFD-Broker hinterlegen. Je geringer die Margin im Vergleich zum gehandelten Wert, desto größer der Hebel.

Spezielle CFD- oder Forex-Broker bieten bis zu 30fache Hebel auf Standardwährungspaare an.

Der Hebel ist bei Standardwährungspaaren wie Euro/US-Dollar oder US-Dollar/Japanischer Yen auf maximal 30 begrenzt. Die Margin beträgt demnach 3,3 Prozent. Bei allen anderen Währungspaaren beträgt der maximale Hebel 20. Das entspricht einer Margin von 5 Prozent. Von der regulatorischen Begrenzung der Hebel sind CFD-Konten von professionellen Investoren (Professional Clients) ausgenommen. Diese Klienten können auch mit deutlich höheren Hebeln handeln.

Wie mit Optionsscheinen kann mit CFDs sowohl auf steigende als auch fallende Wechselkurse gesetzt werden. Das erstere geschieht durch den Kauf des Basiswerts. Damit wird eine Long-Position eröffnet. Durch den Verkauf des Basiswerts wird hingegen ein Short-Position eingegangen.

Beispiel für einen Kauf von EUR/USD

Nehmen wir an, ein Trader geht von einem steigenden Kurs des Währungspaares EUR/USD in den nächsten Tagen aus. Er kauft deshalb einen EUR/USD-CFD zum Kurs von 1,2000 USD mit einer Kontraktgrößte von 0,1 LOT. Die Größe von 0,1 LOT entspricht 10.000 Einheiten der Basiswährung, also 10.000 Euro. Weiter gehen wir von einem Margin in Höhe von 5 Prozent aus. Der Trader muss demnach einen Betrag von 500 Euro (0,05 x 10.000) für den Kontrakt bezahlen bzw. beim CDF-Broker als Sicherheitsleitung hinterlegen.

Szenario 1: Wie erhofft legt der Euro gegenüber dem Dollar zu und die Position wird beim Kurs von 1,2100 USD wieder geschlossen. Daraus ergibt sich eine positive Differenz von 10 Pips bzw. 0,010 USD zwischen dem Glattstellungskurs und dem Kaufkurs (1,2100 – 1,2000). Das entspricht einem Gewinn von 100 US-Dollar (0,0100 x 10.000) oder umgerechnet 82,64 Euro (0,0500 x 10.000 / 1,2100). Zur Info: Mit einem Pip wird die Veränderung im Preis eines Standardwährungspaares an der vierten Nachkommastelle bezeichnet.

Szenario 2: Die Spekulation geht nicht auf und der EUR/USD-Kurs fällt auf 1,1900 USD. Der Verlust beläuft sich also 100 US-Dollar (0,01 x 10.000) oder umgerechnet auf 84,03 Euro (0,01 x 10.000 / 1,1900).

☞ Beachte: Differenzkontrakte werden nicht über eine Börse gehandelt. Rechtlich gesehen sind sie eine Vereinbarung zwischen dem Anleger und dem Broker. Letzterer stellt die Kurse, legt die Bedingungen fest und bietet entsprechende Handelsmöglichkeiten über seine Online-Plattform.

Ausführliche Informationen finden Sie in unserem Ratgeber zum CFD-Handel.

4. Sonstige Fragen und Antworten zum Thema

Die wichtigsten Fragen haben wir bereits beantwortet nachfolgend beleuchten wir weitere interessante Aspekte zu Devisen:

- Was bewegt die Wechselkurse im Devisenhandel?

- Welchen Einfluss haben Devisenkurse auf die Wirtschaft eines Landes?

- Was sind die Exoten im Devisenhandel?

- Welche Rolle spielen die Notenbanken im Devisenhandel?

- Welche Devisen sind sicher?

- Wo kann ich Devisen eintauschen?

- Von welchen Devisengeschäften sollte man die Finger lassen?

Was bewegt die Wechselkurse im Devisenhandel?

Will jemand in Währungen investieren, so stellt sich für ihn die Frage, wovon Wechselkurse beeinflusst werden. Es gibt zahlreiche Konzepte, die versuchen die zukünftige Entwicklung von Wechselkursen vorherzusagen. Hier einige der wichtigsten Einflussgrößen:

Kaufkraftparität und Inflation

Hinter der Theorie der Kaufkraftparität steht der Gedanke, dass Wechselkurse sich langfristig so anpassen, dass in verschiedenen Ländern Waren und Dienstleistungen für wertmäßig den gleichen Geldbetrag erworben werden können. Dieser Wechselkurs wird auch als „fairer“ Wechselkurs bezeichnet. Gemäß der Kaufkraftparität schwanken Wechselkurse vor allem, um unterschiedliche Inflationsraten auszugleichen.

Außenhandel

Einen Einfluss auf Wechselkurse kann auch der Außenhandel eines Landes haben. Exporteure verkaufen ihre Waren im Ausland und erhalten dafür ausländische Währungen, die sie gegen ihre eigene Währung eintauschen. Importeure benötigen zur Bezahlung ihrer Rechnung Devisen. Sie tauschen also die eigene Währung in ausländische Valuta.

Exporteure erhöhen somit die Nachfrage nach der eigenen Währung. Importeure hingegen bieten die eigene Währung an. Erhöht ein Land seinen Handelsüberschuss so würde unter ansonsten gleichen Bedingungen die Nachfrage nach der eigenen Währung steigen.

Zinsen

Die Zinsniveaus sind rund um die Welt verschieden. Steigen in einem Land die Zinsen, etwa weil die Notenbank die Leitzinsen anhebt, erhöht das die Attraktivität dieser Währung für ausländische Investoren.

Technische Analyse

Neben der volkswirtschaftlichen Analyse spielt auch die technische Analyse für die Prognose von Wechselkursen eine Rolle. Hierbei werden historische Kursverläufe nach wiederkehrenden Mustern untersucht. Daraus können sich Kauf- oder Verkaufssignale ergeben.

Welchen Einfluss haben Devisenkurse auf die Wirtschaft eines Landes?

Für Länder mit starkem Außenhandel sind Devisenkurse ein bedeutender Faktor für die Wirtschaftsentwicklung. Eine Exportnation wie Deutschland profitiert zum Beispiel von einem fallenden bzw. schwachen Euro, weil heimische Produkte für ausländische Abnehmer günstiger werden und dadurch die Nachfrage steigt.

Dazu ein Beispiel: Ein in Deutschland produziertes Auto wird vom Hersteller zum Preis 30.000 Euro angeboten. Bei einem EUR/USD-Kurs von 1,20 USD kostet das Fahrzeug in den USA demnach 36.000 US-Dollar (30.000 x 1,20). Sinkt der EUR/USD-Kurs auf 1,10 USD kann der gleiche Wagen in den USA zu 33.000 Euro angeboten werden (30.000 x 1,10). Für Amerikaner ist das Auto aufgrund der Wechselkursentwicklung also billiger geworden. Die Nachfrage steigt. Auf der anderen Seite ist zu beachten, dass sich Importgüter – wenn sie in US-Dollar gehandelt werden wie etwa Rohstoffe – in diesem Szenario für deutsche Unternehmen verteuern.

Was sind die Exoten im Devisenhandel?

Als Exoten werden im Devisenhandel Währungen bezeichnet, die wenig gehandelt werden und deren Liquidität gering ist. Dass kann dazu führen, dass sie für Transaktionen nicht jederzeit ausreichend verfügbar sind. Beispiele sind der Afghani, Cedi, Costa-Rica-Colón oder Kap-Verde-Escudo - die Liste ist lang.

Eine Liste mit Beispielen inkl. der Abkürzungen finden Sie auch oben im 1. Kapitel unter "Abschnitt 6".

Welche Rolle spielen die Notenbanken im Devisenhandel?

Bedeutende Notenbanken wie die Europäische Zentralbank oder die US-amerikanische Fed können starken Einfluss auf Wechselkurse ausüben.

Zum einen durch Intervention. Darunter versteht man, dass eine Notenbank direkt am Devisenmarkt als Käufer oder Verkäufer auftritt. So führte die Europäische Zentralbank im Herbst 2000 erstmals eine Intervention zur Stützung des Euros durch. Sie kaufte Euros gegen Dollar, um den Verfall der Gemeinschaftswährung gegenzusteuern.

Zum anderen können Notenbanken durch ihre Geldpolitik indirekt Einfluss auf Angebot und Nachfrage am Devisenmarkt nehmen.

Welche Devisen sind sicher?

Als sichere Devisen gelten gemeinhin Hartwährungen. Dazu zählt insbesondere der CHF, also der Schweizer Franken. Auch etablierte Rohstoffwährungen wie der Australische Dollar gelten als gut abgesichert. Australien verfügt über hohe Gold- und Silbervorkommen. Aber Vorsicht: So etwas wie eine 100-prozentige Sicherheit gibt es nicht. Auch Hartwährungen unterliegen Schwankungen.

Wo kann ich Devisen eintauschen?

Hier muss zwischen den Begriffen „handeln“ und „eintauschen“ unterschieden werden. Der Handel von Währungen erfolgt am Devisenmarkt. Der Umtausch von Sorten, also von ausländischem Bargeld, wird in der Regel über die Bankfiliale oder einer Wechselbörse getätigt.

Von welchen Devisengeschäften sollte man die Finger lassen?

Wer Geld in andere Währung anlegen möchte, sollte das nicht in sehr exotischen Devisen tun. Währungen aus Hochrisikoländern wie Albanien, Armenien, Aserbaidschan oder Georgien haben im Depot nichts zu suchen.