Rohstoff-Investments können eine Bereicherung für jedes Depot darstellen. Worauf es beim Rohstoffhandel ankommt und welche Anlagen am besten zu dir passen, erfährst du hier!

Rohstoffhandel - gut zu wissen

- Die meisten Rohstoffe sind knappe Wirtschaftsgüter, die nicht unbegrenzt zur Verfügung stehen. Das macht Commodities, so die englische Bezeichnung, zu einer überaus attraktiven Anlageklasse.

- Die Palette an investierbaren Rohstoffen ist groß. Die Bandbreite reicht von Energierohstoffen wie Öl und Gas über Industrie- und Edelmetalle wie Kupfer oder Gold, bis hin zu Soft Commodities wie Agrarerzeugnisse.

- Allerdings unterscheidet sich die Geldanlage in Rohstoffen zum Teil erheblich von Anlagen in andere Märkte wie Aktien oder Anleihen. Denn die meisten Rohstoffe können nicht so einfach physisch erworben werden.

- Moderne Finanzprodukte wie ETFs, ETCs oder Zertifikate ermöglichen auch Privatanlegern einen einfachen, kostengünstigen und flexiblen Zugang zur Anlageklasse der Rohstoffe. Für Trader gibt es zahlreiche Hebelprodukte wie die beliebten Rohstoff-CFDs.

Ausführliche Informationen zum Rohstoffhandel erhältst du weiter unten.

Wer als Anleger Rohstoffe handeln möchte, landet schnell beim Gold. Zu den unterschiedlichen Anlageoptionen bieten wir mehrere interessante Ratgeber. Zum Thema "Richtig in Gold anlegen" erfährst du hier mehr.

Rohstoffe sind von Natur aus knapp, zumindest wenn man die Ressource mit Blick auf den Handel an der Börse betrachtet. Erfahre, wie Trading mit Rohstoffen funktioniert und worauf es beim Handel ankommt.

1. Warum in Rohstoffe investieren?

Während Rohstoffe bei institutionellen Anlegern schon seit jeher eine wichtige Rolle bei der Vermögensanlage spielen, erkennen immer mehr Privatanleger die Vorteile dieser Investmentklasse. Rohstoff-Investments überzeugen nicht nur mit attraktiven Renditechancen, sie beinhalten darüber hinaus einen gewissen Inflationsschutz und tragen zur Diversifikation des Depots bei. Im Englischen werden Rohstoffe als Commodities bezeichnet.

✓ Attraktive Renditechancen:

Die zunehmende Weltbevölkerung sowie der fortschreitende Rohstoffhunger in China und anderen Schwellenländern haben in den vergangenen Jahrzehnten zu einem deutlichen Anstieg der Rohstoffnachfrage geführt. Beispiel Kupfer: Lag der weltweite Bedarf nach dem Industriemetall im Jahr 2000 lediglich bei rund 15 Millionen Tonnen, waren es 2019 mehr als 25,5 Millionen Tonnen. Von solchen Nachfrageschüben könnten auch in Zukunft positive Rendite-Effekte ausgehen.

✓ Stabilität für das Depot:

Commodities verhalten sich häufig anders als andere Anlageklassen. So entwickelten sich in Vergangenheit die Rohstoffpreise oft unabhängig von den Kurstrends an den Aktien- oder Anleihenmärkten. Rohstoffe in ihrer Gesamtheit weisen demnach nur eine sehr geringe oder gar keine Korrelation zu anderen Kapitalanlagen auf. Auf diese Weise sorgen sie als Beimischung im Depot für einen erhöhten Diversifikationsnutzen. Und je höher der Diversifikationsnutzen, umso geringer das Gesamtrisiko eines Depots. Rohstoffe können demnach die Langfristrenditen des Depots stabilisieren und Portfoliorisiken senken.

Beachte: Das Korrelationsverhalten ist keine feststehende Größe, sondern kann sich im Zeitverlauf ändern.

✓ Anlagen mit Werterhalt:

Anleger, die ihr Portfolio vor Inflation schützen möchten, können ihr Anlagespektrum um Rohstoffe ergänzen. Während die Geldmenge in zahlreichen Ländern seit vielen Jahren ungebremst und dynamisch steigt, sind die Ressourcen der meisten Naturschätze begrenzt. Aufgrund ihrer Knappheit wohnt ihnen ein natürlicher Inflationsschutz inne.

Wer mit Rohstoffen handelt, sollte sich darüber im klaren sein, dass Rohstoff-Anlagen eher selten mit Nachhaltigkeit und ESG-Kriterien zu vereinbaren sind.

2. Welche Rohstoffe können gehandelt werden?

Der Duden definiert den Begriff Rohstoff als „einen für die industrielle Bearbeitung und Verarbeitung geeigneten Stoff, den die Natur liefert“. Doch nicht alle Rohstoffe – dazu zählen zum Beispiel Wasser, Sand oder Kies – werden standardisiert an Börsen gehandelt. In der Praxis wird der Rohstoffmarkt in vier Gruppen eingeteilt: Energierohstoffe, Industriemetalle, Edelmetalle und Agrarrohstoffe und Lebendvieh (Soft Commodities).

Überblick über die wichtigsten börsengehandelten Commodities:

| Energierohstoffe | Industriemetalle | Edelmetalle | Agrarrohstoffe und Lebendvieh |

|---|---|---|---|

| Öl - WTI | Kupfer | Gold | Weizen |

| Öl - Brent | Nickel | Silber | Zucker |

| Erdgas | Zink | Platin | Baumwolle |

| Gasöl | Aluminium | Palladium | Kaffee |

| Heizöl | Blei | Kakao | |

| Mais | |||

| Sojabohnen | |||

| Lebendrind (Live Cattle) | |||

| Mageres Schwein (Lean Hog) |

Moralischer Exkurs:

Insbesondere wer sein Geld in Agrarrohstoffe und Lebendvieh investiert, muss sich darüber klar sein, dass diese Produkte nicht selten die Lebensgrundlage vieler Menschen bedeutet. Das Traden mit diesen Produkten birgt also ein Risiko der anderen Art, nämlich das Risiko eines schlechten Gewissens. Der Handel an der Börse wirkt oft abstrakt, doch hinter jeder Geldanlage stecken Menschen, die mehr oder weniger direkt von Spekulationen betroffen sind.

3. Wie kann ich Rohstoffe kaufen?

Die Geldanlage in Rohstoffe unterscheidet sich in vielerlei Hinsicht grundlegend von Investments in andere Anlageklassen wie Aktien oder Anleihen. So kann eine Aktie vom Anleger direkt erworben und bis zum Verkauf in einem Depot verwahrt werden. Eine Anlage in Rohstoffe ist dagegen um einiges komplexer.

Denn mit Ausnahme von Edelmetallen wie Gold und Silber können Privatanleger einen Rohstoff nicht einfach physisch erwerben und bis zum Verkauf verwahren. Schon allein die Kosten für Lagerung und Transport wären unverhältnismäßig hoch. Ganz abgesehen von anderen Problemen wie der Explosionsgefahr bei Energierohstoffen oder der Verderblichkeit von landwirtschaftlichen Gütern.

Rohstoffe werden als Future an der Terminbörse gehandelt. Futures sind bezüglich Menge, Qualität und Liefertermin standardisiert.

Um am Rohstoffhandel teilzunehmen, müssen Investoren den Umweg über die Terminbörse gehen. Dort werden Futures auf eine Vielzahl von Rohstoffen gehandelt.

Ein Future ist ein in Bezug auf Menge, Qualität und Liefertermin standardisierter Terminkontrakt. Dabei verpflichtet sich eine Vertragspartei dazu, eine definierte Menge eines Rohstoffes zu einem festgesetzten Preis zu einem bestimmten Zeitpunkt und in festgelegter Qualität an einen bestimmten Ort zu liefern. Die andere Vertragspartei verpflichtet sich zur Abnahme. Der Handel mit Futures findet an Warenterminbörsen wie der Intercontinental Exchange (ICE) oder der NYMEX statt.

Da Privatanleger wegen der besonderen Anforderungen nicht ohne Weiteres selbst an den Terminbörsen Futures handeln, hat die Finanzindustrie Anlageformen entwickelt, die an der Wertentwicklung von Futures gekoppelt sind. Auf diese Weise ist das Traden auch einer breiten Masse von Anlegern möglich und zwar auf kostengünstige Weise.

Es lässt sich also relativ einfach in zahlreiche Rohstoffe und Rohstoffindizes investieren. Rohstoffindizes setzen sich dabei aus einem Portfolio von verschiedenen Rohstoff-Futures zusammen. Zu den gängigsten Geldanlagen zählen ETFs, ETCs, Rohstofffonds sowie Zertifikate und Hebelprodukte.

Beachte: Eine Sonderstellung unter den Rohstoffen stellen Edelmetalle wie Gold, Silber, Platin oder Palladium dar. Sie können zu erschwinglichen Kosten auch physisch erworben und gelagert werden. Daraus ergeben sich für Anleger vielfältigere Investitionsmöglichkeiten, wie etwa den direkten Kauf von Barren oder Münzen. Weitere Informationen und nützliche Tipps bei der Anlage in Edelmetalle findest du in unseren Ratgebern zu Gold und Silber.

4. Welche Rohstoffanlagen stehen mir zur Verfügung?

Möchte ein Trader in Rohstoffe investieren, steht er zunächst vor der grundsätzlichen Frage, ob gezielt in einen einzelnen oder gestreut in mehrere Rohstoffe bzw. Rohstoffgruppen Geld angelegt werden soll. Das ist ein wichtiger Punkt, denn davon hängt ab, welche Anlageinstrumente zur Verfügung stehen.

Markt-Überblick: So kannst du in Rohstoff-Anlagen investieren:

| zur Verfügung stehende Anlageinstrumente | Einzelrohstoff | Rohstoffindex | Rohstoffkorb | Rohstoffstrategie (Portfolio wird aktiv gemanagt) |

|---|---|---|---|---|

| ETFs* (Exchange Traded Funds) | ❌ | ✅ | ❌ | ❌ |

| ETCs* (Exchange Traded Commodities) | ✅ | ✅ | ✅ | ❌ |

| Rohstofffonds | ❌ | ❌ | ❌ | ✅ |

| Zertifikate | ✅ | ✅ | ✅ | ❌ |

| Hebelanlagen | ✅ | ✅ | ❌ | ❌ |

*Gemäß der in Europa geltenden UCITS-Richtlinie müssen ETFs ein Mindestmaß an Diversifizierung aufweisen. Somit ist es aus rechtlichen Gründen in Deutschland und der EU nicht möglich, einen ETF auf einen einzelnen Rohstoff aufzulegen und zum Vertrieb zuzulassen. Daher gibt es in Deutschland beispielsweise auch keinen Gold-ETF, sondern nur Gold-ETCs.

In dieser Aufstellung sind keine Rohstoff-Aktien aufgeführt. So werden Aktien von Unternehmen bezeichnet, die im Sektor Rohstoffe tätig sind. Dazu zählen zum Beispiel Ölgesellschaften oder Minenkonzerne. Deine Kursentwicklung ist nicht nur von der Entwicklung der Rohstoffpreise abhängig. Eine entscheidende Rolle spielt hier nämlich das Management des Unternehmens sowie die allgemeine Lage am Aktienmarkt.

Wer mehr über Rohstoff-Aktien wissen möchte, findet unter dem Punkt „Was sind Rohstoffaktien und wie kann ich investieren“ unter "Sonstige Fragen und Antworten" weitere Informationen.

ETFs: Eins zu eins mit dem Rohstoffmarkt

ETF steht für "Exchange Traded Funds", auf Deutsch "börsengehandelte Passivfonds". Ein ETF zielt darauf ab, die Wertentwicklung eines bestimmten Index nachzubilden und die gleiche Rendite wie dieser Index zu erzielen. Deshalb werden ETFs auch als passive Anlageinstrumente bezeichnet.

Zudem können ETFs einfach und flexibel an der Börse gehandelt werden. Sie vereinen somit die breite Risikostreuung eines Investmentfonds mit der leichten Handelbarkeit einer Aktie. Aufgrund der Passivität sind die Kosten eines ETFs sehr gering. Da nur die wenigsten Fondsmanager den Markt schlagen, gleichzeitig aber deutlich höhere Kosten fällig werden, erfreuen sich ETFs immer größerer Beliebtheit.

Mit einem Rohstoff-ETF partizipierst du kostengünstig und direkt an der Wertentwicklung eines Rohstoffmarkts oder einer Rohstoffgruppe.

Von einem Rohstoff-ETF spricht man, wenn es sich bei dem zugrunde liegenden Index um einen Rohstoffindex handelt. Ein Rohstoffindex ist eine Zusammenstellung einer bestimmten Zahl von Rohstoffen bzw. von Rohstoff-Futures, die die Wertentwicklung des gesamten Rohstoffmarktes oder einer bestimmten Rohstoffgruppe (zum Beispiel: Industriemetalle) widerspiegeln. Einen Überblick über die wichtigsten Rohstoffindizes erhältst du unter dem Punkt „Was sind die wichtigsten Rohstoffindizes?“ unter "Sonstige Fragen und Antworten".

Rohstoff-ETFs werden mit oder ohne Währungsabsicherung angeboten. Hintergrund ist, dass nahezu alle Rohstoff-Futures in US-Dollar gehandelt, die meisten Produkte in Deutschland jedoch in Euro abgerechnet werden. Dadurch ergibt sich ein Wechselkursrisiko. Bei Rohstoff-ETFs mit Währungsabsicherung ist das Wechselkursrisiko eliminiert.

Zu erkennen sind solche währungsgesicherten ETFs an den Bezeichnungen „Quanto“ oder „Hedged“. Für die Absicherung stellen die Anbieter eine zusätzliche Gebühr in Rechnung, die in die Verwaltungsgebühr eingerechnet wird. Deshalb sind Quanto-ETFs in der Regel teurer als vergleichbare ETFs ohne Währungsabsicherung.

Darüber hinaus muss zwischen klassischen Rohstoff-ETFs und rolloptimierenden Varianten unterschieden werden. Hintergrund ist, dass ETFs über keine Laufzeitbegrenzung verfügen (Open End). Die zugrunde liegenden Future aber eine Endfälligkeit besitzen. Um fortlaufend investiert zu bleiben bzw. eine physische Lieferung zu vermeiden, muss der Emittent daher regelmäßig von den auslaufenden in später fällige Future umschichten. Dieser Vorgang nennt sich "Rollen".

Durch dieses Rollen können negative oder positive Renditeeffekte resultieren – je nach Lage der Terminkurve. Mehr dazu unter "Sonstige Fragen und Antworten" beim Punkt „Was ist bei Rohstoffanlagen mit „Rollen“ gemeint?“.

ETFs sind als Sondervermögen eingestuft. Im Falle einer Insolvenz des Emittenten, ist dein Investment deshalb geschützt.

Bei klassischen Rohstoff-ETFs erfolgt der Rollvorgang immer in den nächst fälligen Future. Bei rolloptimierten Rohstoff-ETFs kann auch in andere Fälligkeiten umgeschichtet werden - sofern dies mit Blick auf die Terminkurve von Vorteil ist. Die Vergangenheit hat gezeigt, dass rolloptimierte Produkte höhere Renditen liefern können als klassische Anlagen auf Rohstoff-Indizes. Allerdings fallen für die Rolloptimierung meist zusätzliche Verwaltungskosten an.

Ein wichtiger Vorteil von ETFs ist, dass das investierte Geld Sondervermögen darstellt. Im Fall einer Insolvenz des Emittenten ist der Gläubiger geschützt. Allerdings gibt es auch einen Haken. Denn damit ein ETF in Deutschland eine Vertriebszulassung erhält, muss er bestimmte regulatorische Voraussetzungen erfüllen. So dürfen ETFs gemäß der OGAW- bzw. UCITS-Richtlinie keine physischen Rohstoffbestände (zum Beispiel Edelmetalle) enthalten.

Darüber hinaus muss im ETF ein Mindestmaß an Diversifikation gewährleistet sein. Das bedeutet, dass ETFs lediglich einen Zugang zu ausreichend diversifizierten Rohstoffindizes ermöglichen, aber nicht zu einem oder wenigen Einzelrohstoffen. Deshalb gibt es in Deutschland beispielsweise auch keine ETFs auf Kupfer oder Gold.

Zur Info: UCITS steht für „Undertakings for Collective Investment of Transferable Securities" oder auf Deutsch „Organismus für gemeinsame Anlagen in Wertpapieren“ (OGAW). Die Abkürzung findest du direkt in der Bezeichnung des ETFs, zum Beispiel im iShares Diversified Commodities Swap UCITS ETF.

Beispiele für Rohstoff-ETFs:

1. Lyxor Commodities Thomson Reuters/Core Commodity CRB TR UCITS ETF (WKN: LYX0Z2 / ISIN: LU1829218749)

| Referenz- bzw. Rohstoffindex: | Thomson Reuters CoreCommodity CRB Index |

| enthaltene Rohstoffe: | 19 |

| TER*: | 0,35 % p.a. |

| Replikation: | synthetisch |

2. iShares Diversified Commodities Swap UCITS ETF (WKN: A2DK6R / ISIN: IE00BDFL4P12)

| Referenz- bzw. Rohstoffindex: | Bloomberg Commodity Total Return Index |

| enthaltene Rohstoffe: | 24 |

| TER*: | 0,19 % p.a. |

| Replikation: | synthetisch |

3. Invesco Bloomberg Commodity Ex-Agriculture UCITS ETF (WKN: A2DPAK / ISIN: IE00BYXYX521)

| Referenz- bzw. Rohstoffindex: | Bloomberg Commodity ex-Agriculture Index** |

| enthaltene Rohstoffe: | 11 |

| TER*: | 0,19 % p.a. |

| Replikation: | synthetisch |

Stand: November 2020, Quelle: ETF-Anbieter, *TER = Total Expense Ratio bzw. Gesamtkostenquote, **bei diesem Index sind Agrarrohstoffe ausgeschlossen

Grundsätzliche Infos und Tipps zur Geldanlage mit ETFs findest du in unserem ETF-Ratgeber.

Vor- und Nachteile von Rohstoff-ETFs

Jede Anlageklasse hat Vorteile bzw. Chancen und wo Chancen sind, sind Risiken bzw. Nachteile nicht weit. Nachfolgend stellen wir pro und contra gegenüber:

| Vorteile / Chancen | Nachteile / Risiken |

|---|---|

| ✅ gleichlaufende und damit transparente Teilnahme an Wertentwicklung des zugrunde liegenden Index | ⚠️ es besteht ein Verlustrisiko, wenn sich der Referenzindex nicht wie gewünscht entwickelt |

| ✅ breite Streuung durch Abbildung eines diversifizierten Rohstoffindex | ⚠️ keine Investition in Einzelrohstoffe möglich |

| ✅ einfache Handelbarkeit | ⚠️ bei den zugrunde liegenden Rohstoffindizes besteht ein Rollrisiko |

| ✅ relativ geringe Kosten durch passive Indexabbildung. Die jährlichen Verwaltungsgebühren von Rohstoff-ETFs liegen zwischen 0,1 und 1,2 Prozent | ⚠️ es besteht ein Währungsrisiko, sofern der ETF über keine Währungsabsicherung verfügt |

| ✅ die investierten Mittel stellen Sondervermögen dar | ⚠️ in Deutschland steht den Anlegern nur eine beschränkte Zahl an zugelassenen Rohstoff-ETFs zur Verfügung |

Rohstoff-ETCs: Die Alternative zu ETFs

Unabhängig vom Rohstoffhandel muss ein ETF in Deutschland ein Mindestmaß an Diversifikation ausweisen. Zudem dürfen keine physischen Investitionen in Rohstoffe erfolgen (siehe vorheriger Abschnitt). Somit sind Anbieter auf eine alternative Struktur angewiesen, um den europäischen Anlegern Investitionen in einzelne Rohstoffe oder in eine geringe Anzahl an Rohstoffen (Rohstoffkörbe) zu ermöglichen.

ETCs sind Schuldverschreibungen und können im Falle einer Insolvenz des Anbieters zu einem Ausfall führen (Emittentenrisiko). Besicherte ETCs mildern das Risiko ab.

Die Lösung sind Exchange Traded Commodities, kurz ETCs. Sie werden in der Rechtsform einer Schuldverschreibung ausgegeben und werden daher aufsichtsrechtlich anders behandelt als ETFs. Unter anderem müssen ETCs das Diversifizierungsgebot nicht erfüllen. Du kannst dich daher auch auf einen einzelnen Rohstoff oder Rohstoffkörbe beziehen. Gleichwohl bieten ETCs den Rohstoffhandel auf breit gestreute Rohstoffindizes.

Bis auf den Status des Sondervermögens bieten Rohstoff-ETCs die gleichen Vorteile wie ETFs. Zu nennen ist etwa die leichte und fortlaufende Handelbarkeit über eine Börse oder die exakte Nachbildung der Wertentwicklung des zugrunde liegenden Rohstoff-Futures, Rohstoffkorbes oder Rohstoffindex. Auch bei diesen Produkten hat der Anleger für gewöhnlich die Wahl: Soll eine Währungsabsicherung oder eine Rolloptimierung (zum Preis einer höheren Verwaltungsgebühr) enthalten sein?

ETCs stellen im Gegensatz zu ETFs und wie bereits erwähnt, kein Sondervermögen dar. ETCs sind Schuldverschreibungen des Emittenten. Im Falle einer Insolvenz des Anbieters besteht deshalb ein Ausfallrisiko (Emittentenrisiko).

Um den Schutz für Anleger zu erhöhen, bieten einige Anbieter besicherte ETCs an. Dazu können zum Beispiel Sicherheiten bei einem Treuhänder hinterlegt werden, die im Notfall veräußert und an den ETC-Anleger ausgeschüttet werden können. Dennoch bleibt ein Restrisiko bestehen, wenngleich eine Besicherung das Ausfallrisiko reduziert.

Beispiele für Rohstoff-ETCs:

1. BNP Paribas (WKN: PS701L / ISIN: DE000PS701L2)

| Basiswert: | Brent Crude Oil Future (ICE) |

| enthaltene Rohstoffe (Futures): | 1 |

| TER per annum:* | 0,9 % |

| Sonstiges: | besichert |

2. Wisdom Tree (WKN: A0KRKG / ISIN: DE000A0KRKG7)

| Basiswert: | Bloomberg Industrial Metals Subindex TR |

| enthaltene Rohstoffe (Futures): | 5 (Industriemetalle) |

| TER per annum:* | 0,49 % |

| Sonstiges: | besichert |

3. BNP Paribas (WKN: PZ9REE / ISIN: DE000PZ9REE0)

| Basiswert: | RICI Enhanced Energy Index Excess Return |

| enthaltene Rohstoffe (Futures): | 6 (Energierohstoffe) |

| TER per annum:* | 1,2 % |

| Sonstiges: | besichert, rolloptimiert |

Stand: November 2020, Quelle: ETF-Anbieter, *TER = Total Expense Ratio bzw. Gesamtkostenquote

Vor- und Nachteile von Rohstoff-ETCs

Nachfolgend die Vor- und Nachteile von Rohstoff-ETCs zusammengefasst.

| Vorteile / Chancen | Nachteile / Risiken |

|---|---|

| ✅ gleichlaufende und damit transparente Teilnahme an der Wertentwicklung des zugrunde liegenden Basiswerts | ⚠️ es besteht ein Verlustrisiko, sofern sich Basiswert nicht wie gewünscht entwickelt |

| ✅ Basiswerte können Einzelrohstoffe, Rohstoffgruppen oder Rohstoffindizes sein | ⚠️ es besteht ein Währungsrisiko, sofern der ETC über keine Währungsabsicherung verfügt |

| ✅ einfache Handelbarkeit | ⚠️ bei den zugrunde liegenden Rohstoff-Futures bzw. Rohstoffindizes besteht ein Rollrisiko |

| ✅ relativ geringe Kosten. Die jährlichen Verwaltungsgebühren liegen zwischen 0,2 und 1,2 Prozent | ⚠️ bei ETCs handelt es sich um Schuldverschreibungen, das heißt es besteht im Insolvenzfall des Emittenten ein Ausfallrisiko (aber: Besicherung möglich) |

Rohstofffonds: Aktive Steuerung inklusive

Im Gegensatz zu einem ETF oder ETC entscheidet bei einem Rohstofffonds das Fondsmanagement in welche Rohstoff-Futures oder Rohstoff-(Sub)Indizes investiert wird. Dieses aktive Management der Portfoliozusammensetzung hat in der Regel zum Ziel, in positiven Marktphasen durch eine verlesene Auswahl bestimmter Rohstoff-Futures eine Mehrrendite gegenüber dem Markt bzw. Index zu erzielen. In schwächeren Perioden hingegen soll das Verlustrisiko reduziert werden.

So kann das Fondsmanagement berechtigt sein, das Marktpreisrisiko vorübergehend aus dem Rohstoffmarkt heraus zu nehmen. Das geschieht, indem offene Future-Positionen geschlossen und in sichere Anlagen wie Barmittel oder Geldmarktpapiere umgeschichtet werden. Auch komplexere Anlagestrategien sind möglich. Dazu zählt zum Beispiel ein Long-Short-Ansatz. Long-Short-Strategien setzen gleichzeitig auf steigende und fallende Kurse, um in jeder Marktlage ein positive Rendite zu erzielen.

Fonds müssen, um den Kostenvorteil von ETFs/ETCs zu kompensieren, zwangsläufig besser abschneiden als der Markt. Doch genau das gelingt dauerhaft nur sehr wenigen Fondsmanagern.

Aufgrund des aktiven Managements sind Fonds für gewöhnlich deutlich teurer als ETFs und ETCs. Zum Vergleich: Bei einem der ältesten in Deutschland erhältlichen Rohstofffonds – dem LBBW Rohstoffe 1 R (ISIN: DE000A0NAUG6) – beläuft sich die Gesamtkostenquote (Verwaltungsgebühr plus aller weiterer laufenden Kosten, kurz TER) auf 1,68 Prozent pro Jahr. Beim zuvor erwähnten iShares Diversified Commodity Swap UCITS ETF liegt die Gesamtkostenqupte dagegen bei nur 0,19 Prozent pro Jahr.

Zudem fällt beim Kauf eines Fonds ein Ausgabeaufschlag an, der bis zu fünf Prozent betragen kann. Generell erreichen aktiv gemanagte Fonds, unabhängig von einem speziellen Markt, nur selten eine bessere Performance als ein Index. Rechnet man dann noch die Kosten hinzu, die über eine Outperformance wieder wett gemacht werden müssten, besteht ein deutliches Risiko einer geringen Rendite gegenüber dem Markt.

Beispiele für Rohstofffonds:

1. Deka, Deka-Commodities CF (A) (WKN: DK0EA3 / ISIN: LU0263138306)

| enthaltene Rohstoffe: | zehn |

| Fondskosten: | Ausgabeaufschlag: 3,75 %, TER*: 1,75 % p.a. |

| Strategie: | Der Fonds investiert in Rohstoffe , bei denen die höchsten Rollgewinne am Terminmarkt erwartet werden (Backwardation). |

2. LBBW AM, LBBW Rohstoffe 1 R (WKN: A0NAUG / ISIN: DE000A0NAUG6)

| enthaltene Rohstoffe: | 10 |

| Fondskosten: | Ausgabeaufschlag: 3,75 %, TER*: 1,68 % p.a. |

| Strategie: | Systematische Maximierung von Rollgewinnen sowie Minimierung von Rollverlusten. |

3. Allianz Global Investors, Allianz Dynamic Commodities A EUR (WKN: A1C5F5 / ISIN: LU0542493225)

| enthaltene Rohstoffe: | keine Angabe |

| Fondskosten: | Ausgabeaufschlag: 5 %, TER*: 1,61 % p.a. |

| Strategie: | Die Gewichtung der einzelnen Rohstoffe wird regelmäßig anhand fundamentaler und technischer Indikatoren angepasst, um erwartete Markt- und Preistrends auszunutzen. |

Stand: November 2020, Quelle: Fondsanbieter; * Total Expense Ratio bzw. Gesamtkostenquote

Vor- und Nachteile von Rohstofffonds

Pro und Contra von Rohstofffonds in der Gegenüberstellung:

| Vorteile / Chance | Nachteile / Risiken |

|---|---|

| ✅ Chance auf Outperformance durch aktives Management des Rohstoff-Portfolio | ⚠️ Gefahr von Fehlentscheidungen des Fondsmanagements (Underperformance, Verlustrisiko) |

| ✅ Risikoreduzierung durch Anpassung des Portfolios möglich (zum Beispiel Umschichtung in sichere Anlagen bei schwachen Marktphasen) | ⚠️ relativ hohe Kosten (Ausgabeaufschlag: bis zu 5 %; Verwaltungsgebühr: von 1,5 bis 2,5 % pro Jahr) |

| ✅ die investierten Mittel stellen Sondervermögen dar | ⚠️ es besteht ein Währungsrisiko, sofern der Fonds über keine Währungsabsicherung verfügt |

| ⚠️ bei den im Portfolio enthaltenen Rohstoff-Futures bzw. Rohstoffindizes besteht ein Rollrisiko |

Rohstoffhandel per Zertifikat: Mit oder ohne Teilschutz investieren

Eine weitere Möglichkeit mit Rohstoffen zu traden stellen Zertifikate dar. Auch diese Produkte sind Schuldverschreibungen und beinhalten damit ein Ausfallrisiko im Insolvenzfall des Emittenten. Zertifikate können börsentäglich gehandelt werden. Zudem ist ein außerbörslicher Handel mit dem Emittenten möglich. Das spart Börsenentgelte.

Partizipationszertifikate

Bei Partizipationszertifikaten (auch als Tracker-Zertifikate oder Open-End-Zertifikate bezeichnet) auf einzelne Rohstoffe, Rohstoffkörbe und Rohstoffindizes steht die gleichlaufende Teilnahme an der Kursentwicklung des Basiswerts im Vordergrund. Da diese Zertifikate als Open-End-Anlagen keine Laufzeitbegrenzung haben, kann der Anleger den Ein- und Ausstiegszeitpunkt jederzeit selbst wählen. Das Zertifikat bildet den Basiswert nahezu eins zu eins ab (ohne Berücksichtigung von Transaktionskosten). Sollte eine Verwaltungsgebühr anfallen, wird diese dem Anleger in der Regel börsentäglich über eine Anpassung des Bezugsverhältnisses berechnet.

An dieser Stelle möchten wir kurz auf den Unterschied zu einem ETC eingehen: ETCs können vom Emittenten besichert werden. Das heißt, der Emittent unterlegt den ETC mit dem physischen Vermögenswert (zum Beispiel bei Edelmetallen) oder besichert die Positionen mit Derivaten. Bei Zertifikaten ist das nie der Fall. Vor diesem Hintergrund bieten besicherte ETCs im Insolvenzfall des Emittenten einen etwas höheren Ausfallschutz als Zertifikate. Ob und in welcher Art ein ETC besichert ist, geht aus den Produktunterlagen hervor.

Renditeoptimierungsprodukte

Bei Renditeoptimierungsprodukten handelt es sich um Zertifikate, die in der Regel über eine feste Laufzeit verfügen. Bei Fälligkeit wird die Rückzahlung durch ein besonderes Auszahlungsprofil vorgegeben. Das Hauptanlagemotiv bei diesen Produkten ist die Erzielung einer bestimmten Rendite, deren Höhe in der Regel schon beim Kauf bekannt ist. Darüber hinaus bieten sie häufig einen gewissen Teilschutz, indem sie den Anleger bis zu einem bestimmten Grad vor Verlusten des zugrunde liegenden Rohstoff-Futures schützen. Auf der anderen Seite sind die Gewinnchancen durch eine obere Kursgrenze (Cap) gedeckelt. Zu den bekanntesten Renditeoptimierungsprodukten zählen Bonus-Cap-Zertifikate und Discount-Zertifikate.

Beispiele für Partizipationszertifikate:

1. Deutsche Bank, ISIN: DE000DC84MV0

| Basiswert: | Brent Crude Oil Future (ICE) |

| enthaltene Rohstoffe (Futures): | 1 |

| Verwaltungsgebühr: | keine, aber 1,2 % p.a. Quanto-Gebühr* |

| Sonstiges: | währungsgesichert |

2. UBS, ISIN: DE000UB3AGR7

| Basiswert: | UBS Bloomberg CMCI Agriculture EUR ER Index |

| enthaltene Rohstoffe (Futures): | 11 (Agrarrohstoffe) |

| Verwaltungsgebühr: | keine |

| Sonstiges: | - |

3. UBS, ISIN: DE000UW57ZX6

| Basiswert: | CMCI Composite EUR Monthly Hedged Total Return Index |

| enthaltene Rohstoffe (Futures): | 27 |

| Verwaltungsgebühr: | 0,75 % |

| Sonstiges: | währungsgesichert |

*Gebühr für Währungsabsicherung; Stand: November 2020, Quelle: Anbieter

Vor- und Nachteile von Partizipationszertifikate

Pro und Contra von Partizipationszertifikate in der Gegenüberstellung:

| Vorteile / Chancen | Nachteile / Risiken |

|---|---|

| ✅ handeln mit Partizipationszertifikaten: gleichlaufende und damit transparente Teilnahme an Wertentwicklung des zugrunde liegenden Basiswerts | ⚠️ Verlustrisiko, wenn sich der Basiswert nicht wie gewünscht entwickelt |

| ✅ handeln mit Renditeoptimierungszertifikaten: Chance auf positive Rendite auch in Seitwärtsmärkten oder schwächeren Marktphasen | ⚠️ es besteht ein Währungsrisiko, sofern das Zertifikat über keine Währungsabsicherung verfügt |

| ✅ Basiswerte können Einzelrohstoffe, Rohstoffgruppen oder Rohstoffindizes sein | ⚠️ bei den zugrunde liegenden Rohstoff-Futures bzw. Rohstoffindizes besteht ein Rollrisiko (bei Open End-Zertifikaten) |

| ✅ einfache Handelbarkeit (börslicher und außerbörslicher Handel möglich) | ⚠️ bei Zertifikaten handelt es sich um Schuldverschreibungen, das heißt, es besteht im Insolvenzfall des Emittenten ein Ausfallrisiko |

| ✅ relativ geringe Kosten, zumeist geringer als bei ETFs und ETCs |

Rohstoffe traden per Hebelprodukt: Kleiner Einsatz, große Wirkung

Wie es der Name bereits verdeutlicht, steht bei diesen Produkten der Hebel und damit der spekulative Charakter der Anlage im Vordergrund. Der Trader kann mit einem kleinen Kapitaleinsatz überproportional an der Kursentwicklung von einzelnen Rohstoffen oder Rohstoffindizes teilhaben.

⚠️ Traden mit Hebelprodukten gleicht einer Wette auf die zukünftige Entwicklung des Basiswerts. Dabei entspricht der Wetteinsatz dem bezahlten Preis. Sie sind daher nur für risikofreudige Anleger und erfahrene Trader geeignet.

Aufgrund des Hebeleffekts erlauben diese Produkte dem Anleger gehaltene Positionen im Depot abzusichern (Hedge). In diesem Fall ist der Kaufpreis als eine Art Versicherungsgebühr zu verstehen. Zu den Vorteilen von Hebelprodukten zählt, dass damit nicht nur auf steigende (Long-Position), sondern auch auf fallende Kurse (Short-Position) gesetzt werden kann.

Zu den bekanntesten in Deutschland gehandelten Hebelprodukten zählen:

Optionsscheine

- klassische Optionsscheine (Call & Put)

- exotische Optionsscheine (zum Beispiel Inline-Optionsschein)

Knock-out-Produkte

- Turbos (Long & Short)

- Open-End-Turbos (Long & Short)

- Mini-Futures (Long & Short)

Sonstige

- CFDs (Contract for Difference) als Long- oder Short-Position

| Vorteile / Chancen | Nachteile / Risiken |

|---|---|

| ✅ Chance, mit kleinem Einsatz überproportionale Gewinne zu erzielen | ⚠️ Verluste bis hin zum Totalverlust, wenn sich der Basiswert nicht wie gewünscht entwickelt |

| ✅ Spekulation sowohl auf steigende als auch fallenden Rohstoffpreise möglich | ⚠️ der spekulative Charakter setzt eine hohe Risikobereitschaft und ein gewissen Maß an Erfahrung voraus |

| ✅ Basiswerte können Einzelrohstoffe, Rohstoffgruppen oder Rohstoffindizes sein | ⚠️ bei Hebelprodukten handelt es sich um Schuldverschreibungen, das heißt es besteht im Insolvenzfall des Emittenten ein Ausfallrisiko |

| ✅ einfache Handelbarkeit (börslicher und außerbörslicher Handel möglich) | |

| ✅ relativ geringe Kosten (keine Verwaltungsgebühr) |

Zusammenfassung Rohstoffanlagen

Nachfolgend eine Übersicht der besprochenen Möglichkeiten, um mit Rohstoffen zu handeln:

| ETFs | ETCs | Fonds (aktiv gemanagt) | Zertifikate | Hebelprodukte | |

|---|---|---|---|---|---|

| Kernmerkmal | Nehmen 1:1 an der Wertentwicklung eines Rohstoffindizes teil. | Nehmen 1:1 an der Wertentwicklung eines Rohstoffes, Rohstoffkorbes oder Rohstoffindex teil. | Fondsmanager versucht, durch ausgewählte Rohstoff-Investments eine höhere Rendite als der Vergleichsmarkt, der üblicherweise anhand einer Benchmark dargestellt wird, zu erzielen. | Nehmen 1:1 oder mit einem speziellen Rückzahlungsprofil an der Wertentwicklung eines Rohstoffes, Rohstoffkorbes oder Rohstoffindex teil. | Nehmen gehebelt an der Wertentwicklung eines Rohstoffes, Rohstoffkorbes oder Rohstoffindex teil. |

| Laufzeit | unbegrenzt (Open End) | unbegrenzt (Open End) | unbegrenzt (Open End) | begrenzt oder unbegrenzt | in der Regel begrenzt |

| Rechtsform der Anlage | Sondervermögen (insolvenzgeschützt) | Schuldverschreibung (Emittentenrisiko) | Sondervermögen (insolvenzgeschützt) | Schuldverschreibung (Emittentenrisiko) | Schuldverschreibung (Emittentenrisiko) |

| Handel | börslich | börslich | über Fondsgesellschaft | börslich und außerbörslich (über Emittenten) | börslich und außerbörslich (über Emittenten) |

| Arten | mit oder ohne Währungsabsicherung | mit oder ohne Währungsabsicherung | hängt von der Strategie des Fondsmanagements ab | Partizipations-Zertifikate | Optionsscheine |

| mit oder ohne Rolloptimierung | mit oder ohne Rolloptimierung | Rendite-optimierungs-produkte (zum Beispiel Discount-Zertifikate) | Knock-out-Produkte und CFDs | ||

| Kosten (Produkt) | jährliche Verwaltungsgebühr | ggf. jährliche Verwaltungsgebühr (bei Partizipations-Zertifikaten) sowie Strukturierungsgebühr (bei Renditeoptimierungs-Zertifikaten in den Produktkonditionen eingerechnet) | Ausgabeaufschlag und jährliche Verwaltungsgebühr | ggf. jährliche Verwaltungsgebühr (bei Partizipations-Zertifikaten) sowie Strukturierungsgebühr (bei Renditeoptimierungs-Zertifikaten in den Produktkonditionen eingerechnet) | werden über die Konditionen eingerechnet |

| Kosten (Handel) | Spread sowie ggfs. Ordergebühren, Börsenentgelte, Depotgebühren | Spread sowie ggfs. Ordergebühren, Börsenentgelte, Depotgebühren | ggfs. Ordergebühren, Börsenentgelte, Depotgebühren | Spread sowie ggfs. Ordergebühren, Börsenentgelte, Depotgebühren | Spread sowie ggfs. Ordergebühren, Börsenentgelte, Depotgebühren |

| Besteuerung | Abgeltungssteuer | Abgeltungssteuer | Abgeltungssteuer | Abgeltungssteuer | Abgeltungssteuer |

| Risikograd | ausgewogen | von ausgewogen bis riskant | ausgewogen | von risikoreduziert bis riskant | spekulativ |

| Anlagemotiv | Teilnahme an der Wertentwicklung eines Rohstoffindex | Teilnahme an der Wertentwicklung eines Rohstoffes oder Rohstoffindex | Teilnahme an einer Rohstoffstrategie, mit dem Ziel eine Outperformance zu generieren | Teilnahme an der Wertentwicklung eines Rohstoffes oder Rohstoffindex (Partizipationszertifikate) oder Erzielung einer bestimmten zumeist vorab bekannten Rendite (Renditeoptimierungsprodukte) | Überproportionale Teilnahme an der Wertentwicklung eines Rohstoffes oder Rohstoffindex und / oder Absicherung von bestehenden Rohstoffpositionen im Depot |

5. Was muss ich bei Rohstoffanlagen beachten?

☞ Rollrisiko

Die meisten Rohstoffanlagen für Privatanleger (ETFs, ETCs oder Zertifikate) basieren auf einzelne Futures oder – wie bei Rohstoffkörben und Rohstoffindizes – auf einem Portfolio von Futures. Um ein kontinuierliches Engagement zu ermöglichen, müssen die Futures-Kontrakte vom Emittenten bzw. vom Indexanbieter kurz vor ihrem Ablauf regelmäßig glattgestellt und auf einen neuen Kontrakt mit längerer Laufzeit übertragen werden. Dieser Prozess wird als „Rollen“ bezeichnet.

Daraus können sich Preiseffekte ergeben, die sich entweder positiv oder negativ auf die Gesamtrendite der Anlage auswirken. Weitere Informationen zum Rollen und zum Rollrisiko findest du unter "Sonstige Fragen und Antworten" unter dem Punkt „Was ist bei Rohstoffanlagen mit „Rollen“ gemeint?“.

☞ Währungsrisiko

Gold und andere Rohstoffe werden fast ausnahmslos in US-Dollar gehandelt. Die meisten in Deutschland erhältlichen Rohstoffanlagen notieren jedoch in Euro. Die Wechselkursentwicklung hat damit einen direkten Einfluss auf die Wertentwicklung der Anlage. Eine Aufwertung des US-Dollars bzw. eine Abwertung des Euros wirkt sich auf den Preis der auf Euro lautenden Anlage grundsätzlich wertsteigernd aus. Umgekehrt vermindert eine Abwertung des US-Dollars (gleichbedeutend mit einer Aufwertung des Euros) den Wert der Anlage.

Investoren, die das Wechselkursrisiko ausschließen wollen, haben die Möglichkeit, auf Rohstoffprodukte mit Währungsabsicherung zu setzen. Bei diesen Anlagen ist das Wechselkursrisiko eliminiert, allerdings sind sie dafür teurer als Produkte ohne Währungsabsicherung.

☞ Marktrisiken

• Die Vergangenheit hat gezeigt, dass eine steigende Nachfrage nicht automatisch zu höheren Rohstoffpreisen führen muss. Das kann unter anderem dann der Fall sein, wenn das Angebot – zum Beispiel aufgrund der Ausweitung der Förderkapazitäten, der Erschließung neuer Ressourcen oder einem effizienteren Abbau durch den Einsatz neuer Technologien – schneller steigt als die Nachfrage.

• Die Rohstoffnachfrage ist eng mit dem Wachstum der Weltwirtschaft verbunden. Bei einem Abkühlen der Weltkonjunktur kann es daher zu plötzlichen Nachfragerückgängen kommen. So geschehen nach dem Ausbruch der Corona-Pandemie. Die durch den Lockdown ausgelöste weltweite Rezession hat zum Beispiel den Ölpreis massiv einbrechen lassen.

• Rohstoffe sind, bis auf nachwachsende Rohstoffe wie Agrargüter, zwar nicht beliebig vermehrbar. Der technologische Fortschritt hat aber dazu geführt, dass fortlaufend neue abbaubare Vorkommen identifiziert werden. Beispiel Kupfer: Wurden die globalen wirtschaftlich abbaubaren Reserven des Metalls von der US-Geologiebehörde USGS im Jahr 1980 lediglich auf rund 380 Millionen Tonnen geschätzt, beläuft sich die Prognose der Vorkommen mittlerweile auf 870 Millionen Tonnen (Quelle: USGS, Mineral Commodity Summaries 2020).

☞ Preisschwankungen

Rohstoffpreise neigen mitunter zu heftigen Schwankungen. Konservative Anleger sollten daher einen längeren Investmenthorizont einplanen. Spekulative Anleger und Trader können dagegen eine erhöhte Volatilität gezielt nutzen, um kurzfristig auf Preistrends zu setzen.

6. Welche Steuern muss ich auf Rohstoffanlagen zahlen?

Bei den meisten börsennotierten Rohstoffanlagen gibt es keine regelmäßigen Erträge bzw. Auszahlungen wie dies etwa bei Aktienanlagen (Dividende) oder Anleihen (Zins) der Fall ist. Das Hauptmotiv einer Rohstoffanlage ist somit die Erzielung von Veräußerungsgewinne in Form von Kursgewinnen.

Für inländische Steuerzahler unterliegen Veräußerungsgewinne der Abgeltungssteuer in Höhe von 25 Prozent. Darauf kommt noch der Solidaritätszuschlag mit 5,5 Prozent und gegebenenfalls eine Kirchensteuer. Dabei ist es unabhängig, um welche Art von Rohstoffanlage es sich handelt. Die Abgeltungssteuer wird von der depotführenden Bank automatisch abgeführt.

Immerhin gibt es die Möglichkeit, bei der depotführenden Bank unkompliziert einen Freistellungsauftrag einzurichten. Dies ist bis maximal in Höhe des Sparerpauschbetrags möglich. Bei Singles beträgt der Sparerpauschbetrag 1.000 Euro pro Jahr. Bei zusammen veranlagten Ehegatten oder Lebenspartnern liegt er bei 2.000 Euro pro Jahr.

7. Sonstige Fragen und Antworten zum Thema Rohstoffe

Die wichtigsten Fragen und Antworten zum Rohstoffhandel haben wir bereits behandelt. Nachfolgend gehen wir auf folgende Aspekte rund um den Rohstoffhandel ein:

- Was ist bei Rohstoffanlagen mit „Rollen“ gemeint?

- Was sind Rohstoffaktien und wie kann ich investieren?

- Was sind die meistgehandelten Rohstoffe an den Terminbörsen?

- Was beeinflusst die Rohstoffpreise?

- Was sind die wichtigsten Rohstoffindizes?

- Welcher Rohstoffindex ist der Beste?

- In welche Rohstoffe sollte ich investieren?

- Welche Rohstoffe bieten die besten Renditechancen?

- Was ist unter Rohstoff-Trading zu verstehen?

- Was sind die bedeutendsten Rohstoffterminbörsen?

Was ist bei Rohstoffanlagen mit „Rollen“ gemeint?

Während die meisten Rohstoffanlagen mit einer unbefristeten Laufzeit ausgestattet sind, verfügen die der Anlage zugrunde liegenden Rohstoff-Futures über eine Fälligkeit. Um ein kontinuierliches Engagement zu ermöglichen, müssen demnach die aktuellen Future-Kontrakte kurz vor ihrem Ablauf regelmäßig glattgestellt und auf einen neuen Kontrakt mit längerer Laufzeit übertragen werden. Dieser Vorgang, der sich bei jedem Fälligkeitstermin wiederholt, wird als „Rollen“ bezeichnet.

Die Preise eines Rohstoffes nach der unterschiedlichen Fälligkeit der Futures-Kontrakte lassen sich auf der Terminkurve (auch Forward-Kurve) ablesen. Für das Rollen aus einem auslaufenden Future in einen länger laufenden Kontrakt gibt es zwei unterschiedliche Konstellationen, die mit den Begriffen „Contango“ und „Backwardation“ bezeichnet werden.

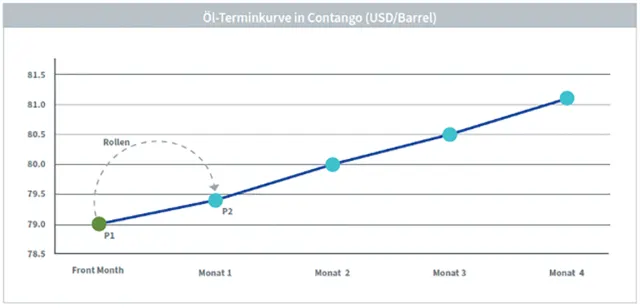

Contango

Mit Contango wird eine Situation beschrieben, in welcher der Kurs eines Futures-Kontrakts umso höher ist, je länger seine Laufzeit ist. Eine steigende Forwardkurve sagt also aus, dass die Marktteilnehmer aktuell steigende Preise des Rohstoffs erwarten.

Bedeutung von Contango für Anleger

Befindet sich ein Rohstoff in Contango, besteht für Anleger das Risiko von Rollverlusten. Das kann die Gesamtrendite des Investments schmälern. Rollverluste treten dann auf, wenn der Preis des Rohstoffs hinter dem erwarteten Anstieg (der durch den höheren Preis der später fälligen Futures zum Ausdruck kommt) zurückbleibt.

Beispiel für eine Forwardkurve in Contango

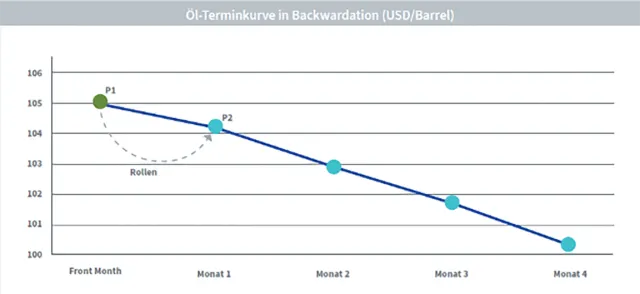

Backwardation

Das Gegenstück von Contango ist Backwardation. In diesem Fall liegt der Preis für später fällige Futures nicht über, sondern unter dem des vorhergehenden Kontrakts. Die Forwardkurve fällt also ab.

Bedeutung für Anleger: Chance auf Rollgewinne

Bei Backwardation wird in einen billigeren Kontrakt gerollt. In einer solchen Situation würde schon ein gleichbleibendes Preisniveau oder ein Rückgang, der geringer ausfällt als der vom Markt erwartete Preisrückgang, zu einem Gewinn für den Investor führen. Bei Backwardation hat der Anleger also die Chance auf Rollgewinne, die die Gesamtrendite der Anlage erhöhen können.

Beispiel für eine Forwardkurve in Backwardation

Beachte: Nicht immer zeigt die Forwardkurve idealtypische Contango- oder Backwardation-Formationen. Es ist auch denkbar, dass beispielsweise die Forwardkurve am „kurzen Ende“ einen steigenden Verlauf zeigt und später fällt. Die Kontrakte mit mittleren Laufzeiten werden also wieder billiger, ehe die Forwardkurve am „langen Ende“ wieder steigt. Zudem kann sich die Lage der Terminkurve im Zeitverlauf verändern, zum Beispiel von Backwardation in Contango drehen.

Was sind Rohstoffaktien und wie kann ich investieren?

Befindet sich der Markt für einen Rohstoff im Aufwärtstrend, dann profitieren häufig auch die Aktien von Unternehmen aus dem jeweiligen Sektor. Es liegt auf der Hand, dass ein hoher Goldpreis auch vorteilhaft für einen Goldminenbetreiber ist. Ebenso kommen hohe Notierungen bei Rohöl, Erdgas oder Industriemetallen auch den entsprechenden Fördergesellschaften zugute.

Allerdings ist ein hohes Preisniveau keine Garantie für eine erfreuliche Entwicklung des Aktienkurses. Denn der Unternehmenserfolg ist nicht nur das Ergebnis der Rohstoffpreise. Auch die Managementleistung spielt eine Rolle. Darüber hinaus können weitere Faktoren den Aktienkurs beeinflussen, wie etwa Umweltkatastrophen oder auch politisch motivierte Aktionen.

Anleger haben die Wahl, je nach Präferenz in einzelne Rohstoffaktien (zum Beispiel in den Ölkonzern Total Energies oder die Minengesellschaft Barrick Gold) oder in einen Rohstoffaktienindex zu investieren. Dazu gehört beispielsweise der NYSE Arca Gold Bugs Index, der die weltweit wichtigsten Goldminenkonzerne enthält. Ein weiteres Beispiel ist der NYSE Arca Mini Oil Index, der wiederum die Wertentwicklung der wichtigsten Aktien von Ölkonzernen abbildet.

Wer sein Geld in solche auf den Sektor Rohstoffe basierende Aktienindizes investiert, kann auf ETFs beziehungsweise ETCs oder Partizipationszertifikate zurückgreifen.

Was sind die meistgehandelten Rohstoffe an den Terminbörsen?

Der Handel an Terminbörsen umfasst diverse Rohstoffe. Deshalb haben wir je Sektor einige Beispiele aufgeführt, um Ihnen die Auswahl und schließlich den Handel zu vereinfachen.

| Energierohstoffe | Beschreibung |

|---|---|

| WTI Oil | West Texas Intermediate (WTI) ist ein leichtes, süßliches Rohöl aus den USA. Durch seinen geringen Schwefelgehalt eignet es sich besonders für die Mineralöl-Raffinierung und die Herstellung von Benzin. WTI gehört zusammen mit New Mexican Sweet und Oklahoma Sweet zu den „Light Sweet Crude-Ölen“. WTI Öl wird an der NYMEX (New York Mercantile Exchange) gehandelt. Der WTI Future ist der meistgehandelte Rohstoffkontrakt der Welt. |

| Brent Oil | Brent ist für Europa die wichtigste Rohölsorte. Es ist ein leichtes, süßes Rohöl mit niedrigem Schwefelgehalt. Es stammt aus der Nordsee zwischen den Shetlandinseln und Norwegen. Brent Crude Oil wird an der Intercontinental Exchange(ICE) gehandelt. |

| Erdgas (Natural Gas) | Erdgas ist ein brennbares, natürlich entstandenes Gasgemisch, das in unterirdischen Lagerstätten vorkommt. Als Energieträger dient Erdgas hauptsächlich der Beheizung von Wohn- und Gewerberäumen, als Wärmelieferant für thermische Prozesse in Gewerbe und Industrie, zur Stromerzeugung und als Treibstoff für Schiffe und Kraftfahrzeuge. Der Haupthandelsort von Erdgas ist die NYMEX. Die dort gehandelten Futures beziehen sich auf nordamerikanisches Erdgas, das rund ein Viertel des gesamten US-Energieverbrauchs deckt. |

| Sonstige | Heizöl, bleifreies Benzin, Gasöl |

| Industriemetalle | Beschreibung |

|---|---|

| Aluminium | Aluminium ist der bedeutendste metallische Werkstoff. Sein geringes spezifisches Gewicht von 2,7 Tonnen pro Kubikmeter und seine hervorragende Formbarkeit machen es im Fahrzeug- und Flugzeugbau sowie in vielen anderen technischen Bereichen unersetzbar. Aluminium wird mit einer Mindestreinheit von 99,7 Prozent an der London Metal Exchange gehandelt. |

| Kupfer | Kupfer gehört zu den ältesten von Menschen genutzten Metallen und ist ein Legierungsbestandteil von Bronze. Nach Eisen und Aluminium ist es heute das wichtigste Industriemetall. Da Kupfer in erster Linie wegen der hohen elektrischen und thermischen Leitfähigkeit geschätzt wird, kommt es heute überwiegend in der Bauindustrie und in der Elektroindustrie zum Einsatz zum Beispiel für Kabel, Rohrleitungen und Datenleitungen. Der wichtigste Handelsplatz für Kupfer ist die London Metal Exchange (LME). |

| Zink | Bereits im Altertum war Zink als Legierungsbestandteil von Messing in Gebrauch. Als eigenständiges Metall wurde es jedoch erst im 14. Jahrhundert in Indien entdeckt. Heute dient Zink vor allem als Korrosionsschutz von eisernen Werkstücken. Weitere wichtige Einsatzgebiete sind eine Reihe von Zinklegierungen wie Messing, Zinkbleche und die Produktion von Zinkverbindungen wie Zinkchlorid oder Zinkoxid. Gehandelt wird Zink an der London Metal Exchange (LME). |

| Sonstige | Blei, Zinn, Nickel |

| Agrarrohstoffe und Lebendvieh | Beschreibung |

|---|---|

| Kakao | Kakao ist ein wichtiges Exportprodukt zahlreicher Entwicklungsländer und dient – in flüssiger Form – der Herstellung von Schokolade. Die Hauptanbaugebiete haben sich inzwischen von Mittelamerika nach Afrika verlagert. Kakao wird zweimal im Jahr geerntet, das erste Mal zum Ende der Regenzeit bis zum Beginn der Trockenzeit, das zweite Mal zu Beginn der nächsten Regenzeit. Dabei gilt die erste Ernte allgemein als hochwertiger. Das Land mit der größten Kakaoproduktion der Welt ist die westafrikanische Elfenbeinküste. Zu den wichtigsten Terminbörsen für Kakao zählt die Intercontinental Exchange (ICE) |

| Mais | Mais ist weltweit die wichtigste Getreideart. Heute wird er auf der ganzen Welt angebaut und dient vor allem in den Entwicklungsländern als Grundnahrungsmittel. Darüber hinaus ist es in Europa und Nordamerika ein wichtiges Viehfutter. Vor allem in den Industrieländern wird Mais vielfach als Nutztierfutter eingesetzt; in jüngerer Zeit kommt eine Verwendung für den Energiemarkt als Ethanol-Kraftstoff oder Biogas hinzu. Zu den wichtigsten Terminbörsen für Mais-Futures zählt die Chicago Board of Trade (CBOT). |

| Sojabohnen | Sojabohnen kommen auf sehr vielfältige Weise zum Einsatz. In erster Linie dienen sie zur Herstellung zahlreicher Lebensmittel wie Babynahrung, Diätspeisen, Nudeln, Margarine, Mayonnaise, Salatdressings sowie Tofu, Miso und Sojamilch. Seit geraumer Zeit wird Soja auch bei einer Vielzahl von industriellen Anwendungen eingesetzt: Sojabohnen dienen zudem als Grundstoff für eine Reihe von Klebstoffen, Reinigungsmaterialien und Textilien. Haupthandelsort für Sojabohnenkontrakte ist die Chicago Board of Trade (CBOT). |

| Sonstige | Weizen, Kaffee, Lebendrind und mageres Schwein |

Edelmetalle

Der Handel mit Edelmetallen nimmt eine Sonderrolle unter den Rohstoffen ein. Zwar werden auch Gold, Silber oder Platin auf Termin über Futures gehandelt, doch im Gegensatz zu allen anderen Rohstoffen sind sie auch für Privatanleger zu vertretbaren Kosten lagerfähig. Sie können zum Beispiel in Form von Barren und Münzen physisch erworben werden. Alternativ dazu gibt es Anlageprodukte wie ETCs die durch physische Bestände gedeckt sind.

Alles Wichtige zum Anlegen in Gold findest du in unserem Gold-Ratgeber.

Alles Wichtige zum Anlegen in Silber findest du in unserem Silber-Ratgeber.

Was beeinflusst die Rohstoffpreise?

Grundsätzlich unterliegen die Rohstoffpreise dem Gesetz von Angebot und Nachfrage. Ist die Nachfrage höher als das Angebot, steigen in der Regel die Preise – und umgekehrt.

Was das Angebot betrifft, sind die meisten Rohstoffe knappe Wirtschaftsgüter. Das bedeutet, sie stehen nicht unbegrenzt zur Verfügung. Allerdings hat die Vergangenheit gezeigt, dass durch neue Funde oder neue Fördertechnologien die wirtschaftlich abbaubaren Reserven im Zeitverlauf zunehmen können.

Auf der anderen Seite gibt es auch Faktoren, die auf das Angebot drücken. Zum Beispiel politische Unruhen und Wirren in rohstoffreichen Ländern. Für die meisten vor Augen sind etwa Konflikte in den Ölförderstaaten des Nahen Osten. Aber auch Streiks und Verstaatlichungen können zu einer Verknappung und steigenden Preisen führen. Speziell bei landwirtschaftlichen Rohstoffen kommen noch weitere Effekte hinzu, etwa durch Wetterextreme ausgelöste Missernten.

Jeder Rohstoff hat seine eigenen Merkmale und Marktgesetze. Anleger sollten das stets berücksichtigen.

Was die Nachfrage betrifft, so haben eine steigende Weltbevölkerung, eine expandiere Weltwirtschaft und ein wachsender Wohlstand in Vergangenheit zu einer stetigen Erhöhung der Nachfrage nach Rohstoffen geführt. Dieser Trend sollte sich in der Tendenz fortsetzen. Allerdings können Wirtschaftskrisen und externe Schocks (zum Beispiel Corona-Pandemie) die Nachfrage einiger Sektoren bzw. Märkte zwischenzeitlich stark einbrechen lassen. Das wirkt sich wiederum direkt auf die Preise aus. Eine Ausnahme stellen in diesem Zusammenhang Edelmetalle wie Gold dar, die in Krisenzeiten als sicherer Hafen gefragt sind.

Grundsätzlich sollten Anleger beachten, dass jeder Rohstoff über seine spezifischen Angebots- und Nachfrage-Merkmale verfügt. Diese können die (künftige) Preisbildung auf dem Markt beeinflussen. Alle Merkmale je Rohstoff hier in ihrer Ganzheit aufzuführen, würde den Rahmen sprengen. Deshalb orientieren wir uns am Beispiel von Öl und veranschaulichen die Einflussfaktoren auf den Preis detaillierter:

Merkmale und ihre Effekte auf den Preis am Beispiel von Öl

Angebotsseite:

| Merkmal | Effekt auf den Ölpreis (ceteris paribus) | |

|---|---|---|

| Lagerbestände | steigen (Indiz, dass ein Überangebot entsteht bzw. schon besteht. | negativer Preiseffekt |

| fallen (Indiz, dass die Nachfrage anzieht und Öl knapp wird) | positiver Preiseffekt | |

| OPEC | Förderkürzungen (Förderquote wird gesenkt und Angebot aus dem Markt genommen) | positiver Preiseffekt |

| Fördererhöhung (Fördermenge wird ausgeweitet und Angebot auf den Markt gebracht) | negativer Preiseffekt | |

| Neue Anbieter | Erhöhung des Ölangebots durch neue Fördertechnologien wie Fracking | negativer Preiseffekt |

Nachfrageseite:

| Merkmal | Effekt auf den Ölpreis (ceteris paribus) | |

|---|---|---|

| Konjunkturentwicklung | Abschwung und Rezession (Ölnachfrage nimmt ab) | negativer Preiseffekt |

| Aufschwung und Hochkonjunktur (Ölnachfrage nimmt zu) | positiver Preiseffekt | |

| Saisonalität | langer und/oder harter Winter (Ölnachfrage nimmt zu) | positiver Preiseffekt |

| Warmer und/oder kurzer Winter (Ölnachfrage nimmt ab) | negativer Preiseffekt | |

| Erschließung neuer Energiequellen | Forcierung des Einsatzes von nicht fossilen Energieträgern zur Energiegewinnen, etwa durch staatliche Förderung (zum Beispiel. Wasserstoff) | negativer Preiseffekt |

Was sind die wichtigsten Rohstoffindizes?

Rohstoffindizes ermöglichen es Anlegern in ein breit gestreutes Portfolio aus verschiedenen Rohstoff-Futures zu investieren. Sie bilden quasi den gesamten Rohstoffmarkt ab. Die vier wichtigsten Rohstoffindizes sind der Bloomberg Commodity Index, der Rogers International Commodity Index (RICI), der Refinitiv CoreCommodities CRB Index (zuvor Thomson Reuters CRB Index) sowie der S&P GSCI Index mit diversen Sub-Indizes.

Die wichtigsten Rohstoffindizes in der Übersicht:

| Bloomberg Commodity Index | Rogers International Commodity Index (kurz: RICI) | Refinitiv CoreCommodities CRB Index | S&P GSCI Index | |

|---|---|---|---|---|

| Zahl der repräsentierten Rohstoffe bzw. der enthaltenen Rohstoff-Futures | 24 | 38 | 19 | 24 |

| Gewichtung der einzelnen Rohstoffgruppen* im Index | ER: 32,5 %, IM: 18,5 %, EM: 15,6 %, A&L: 33,4 % | ER: 40,0 %, IM: 24,0 %, EM: 11,3 %, A&L: 24,7 % | ER: 39,0 %, IM: 13,0 %, EM: 7,0 %, A&L: 41,0 % | ER: 61,8 %, IM: 10,6 %, EM: 4,5 %, A&L: 23,1 % |

| Rollfrequenz | monatlich (innerhalb des 6. und 10. Geschäftstags eines jeden Monats) | monatlich (vom vorletzten Geschäftstag das aktuellen Monats bis zum 1. Geschäftstag des Folgemonats) | monatlich (innerhalb des 1. und 4. Geschäftstags eines jeden Monats) | monatlich (ohne weitere Angaben) |

| Gewichtungsgrenzen | Rohstoffgruppe: 33 %, Einzelrohstoff: 15 % | über Gewichtung entscheidet ein Indexkomitee | diverse | nein |

| Einführung | Juli 1998 | Juli 1998 | Juni 1994 | April 1991 |

*ER = Energierohstoffe, IM = Industriemetalle, EM = Edelmetalle, A&L = Agrarrohstoffe und Lebendvieh; Stand: November 2020; Quelle: Indexanbieter

Neben dem Hauptindex berechnen die genannten Indexanbieter auch verschiedene Subindizes. Diese berücksichtigen entweder nur eine Rohstoffgruppe (zum Beispiel S&P GSCI Industrial Metals Index) oder schließen bestimmte Rohstoffe bzw. Rohstoffgruppen aus (zum Beispiel S&P GSCI ex-Agriculture Index).

Welcher Rohstoffindex ist der Beste?

Welcher Rohstoffindex der Beste ist, lässt sich nicht ohne Weiteres sagen. Stattdessen kommt es auf die Trading-Präferenzen des Anlegers an.

So weist der RICI mit 38 Komponenten die breiteste Streuung auf (siehe vorangehender Punkt). Der Bloomberg Commodity Index wiederum überzeugt mit einer relativ ausgeglichenen Gewichtung der Rohstoffgruppen. Der S&P GSCI ist dagegen sehr energie-lastig. Gerade dieser Punkt kann aber für Anleger, deren Priorität auf dieser Rohstoffklasse liegt, ein Vorteil sein.

Wer die Wahl hat, sollte beim Traden auf einen Total Return-Index setzen, um Zinszuschläge zu kassieren.

💎 Tipp: Rohstoffindizes werden als Excess Return (ER) und Total Return (TR) berechnet. Der Unterschied liegt darin, dass in der TR-Variante auch Zinsen enthalten sind. Hintergrund ist, dass bei einem Future-Investment der Wert einer gekauften Position nicht sofort vollständig mit Geld hinterlegt werden muss. Es ist lediglich eine so genannte Margin-Zahlung zu leisten. Die Indexanbieter tragen diesem Punkt Rechnung, indem sie unterstellen, dass auf das freie Kapital Zinsen vereinnahmt werden können. Dieser Zins – er richtet sich in der Regel an den US-Geldmarktsätzen – wird dem Index zugeschlagen. Ein TR-Index entwickelt sich demnach um diese Zinszuschläge (Collateral Yield) besser als ein Excess-Return-Index. Anleger sollten beim Rohstoffhandel daher Produkte bevorzugen, die sich auf einen Total Return-Index beziehen.

In welche Rohstoffe sollte ich investieren?

Wie so oft, hängt das von der Erwartungshaltung und den individuellen Vorlieben des Anlegers ab. Außerdem ist die aktuelle und allgemeine Situation an den Rohstoffmärkten zu betrachten. Während der eine Anleger beispielsweise einen Ölpreis von 40 US-Dollar als zu hoch erachtet, sieht ein anderer Anleger hier ein günstiges Einstiegsniveau.

Vor einer Investition in Rohstoffe gilt es daher immer sich ein Bild zu machen und entsprechend zu agieren bzw. zu handeln. Im Jahr (2020) gehörten zum Beispiel Edelmetalle zu den größten Gewinnern. Öl hingegen verzeichnete heftige Preisrücksetzer.

Welche Rohstoffe bieten die besten Renditechancen

Auch auf diese Frage gibt es keine grundsätzliche Antwort. Je nach Marktlage kann es mal der eine, mal der andere Rohstoff oder eine ganze Rohstoffgruppe sein.

Bevor du tradest, sollten Sie sich stets einen Überblick über aktuelle Chancen und Risiken verschaffen und erst dann entsprechend handeln. Es gilt sich eine Meinung zu bilden.

Was ist unter Rohstoff-Trading zu verstehen?

Unter Trading bzw. traden versteht man das Ausnutzen kurzfristiger Kursschwankungen durch häufige Käufe und Verkäufe von Wertpapieren. Ein Rohstoff-Trader hat sich dabei auf die Rohstoffmärkte spezialisiert.

In der Regel erfolgt das Trading mit Hebelprodukten, um auch von sehr kleinen Preisbewegungen überproportional profitieren zu können. Zum Traden geeignete Produkte sind unter anderem Optionsscheine, Turbos oder Rohstoff-CFDs.

Allerdings sind die Risiken beim Trading hoch. Geht die Spekulation nicht auf, drohen innerhalb kürzester Zeit hohe Einbußen bis hin zum Verlust des kompletten Einsatzes (Totalverlust).

Was sind die bedeutendsten Rohstoffterminbörsen?

Die bedeutendsten Börsen für Rohstoff-Futures sind:

- London Metal Exchange (LME)

- Chicago Mercantile Exchange (CME)

- Chicago Board of Trade (CBOT)

- New York Mercantile Exchange (NYMEX)

- Intercontinental Exchange (ICE)

- Commodity Exchange (COMEX)

Weitere interessante Ratgeber:

* Was das Sternchen bedeutet

Das Sternchen (*) hinter einem Link bedeutet, dass die onvista media GmbH mit dem verlinkten Partner kooperiert. Selten allein durch einen Klick, aber spätestens nach einem Kauf oder Abschluss, erhalten wir vom Partner eine Vergütung. Um unsere Services weiterhin kostenlos für Sie anbieten zu können, haben wir uns für diese Art der Vergütung entschieden. Im Allgemeinen wird diese Methode als „Affiliate-Modell“ bezeichnet. Sie ist im Internet in sehr vielen Bereichen verbreitet und erschließt sich dem Nutzer nicht immer. Wir haben uns daher für eine transparente Kennzeichnung entschieden.